事例

相続実務士が対応した実例をご紹介!

<相続後>評価・節税【小林さんからのご相談】

■評価・申告■ 不動産の時価申告で節税した 小林さん 2831万円節税

相続の状況

| ■節税額の合計 | 節税額2831万円 評価減 7079万円 |

|---|---|

| ■節税項目 | [遺産分割]小規模宅地等特例 [評価・申告]時価評価 |

小林さんの父親は商社マンとして海外赴任などもこなして活躍したあと、30代で輸入代理店を創業し、運営してきました。父親が陣頭指揮を執っていた時代は、日本の高度成長期で、会社の業績も好調で、多くの社員を採用して中堅の会社と成長しました。

父親とすれば自分の創業した会社を子供に引き継がせたいという希望があったようですが、二人の娘にその意思がないため、父親は65歳になったときに全株を譲渡してリタイアしました。会社の余力がある間にと決断したようで、退職金と株の譲渡代金で億単位の収入を得たのです。会社のメリットを子供に残してやりたいと考えたようです。

父親は海の近くに土地を購入し、別荘を建築し、内装や家具に相当なお金を費やしました。小林さん姉妹も子供の頃は家族4人でよく別荘に出かけましたが、姉妹が嫁ぎ、母親が亡くなってからは父親も利用する機会がほとんどなくなったようです。今となれば、建物が広すぎて使い勝手が悪いことや山の中腹にある土地は不便なため、維持できないと考えています。また、購入しただけで活用ていない土地もあり、なんとかしたいと考えました。

財産とご家族の状況

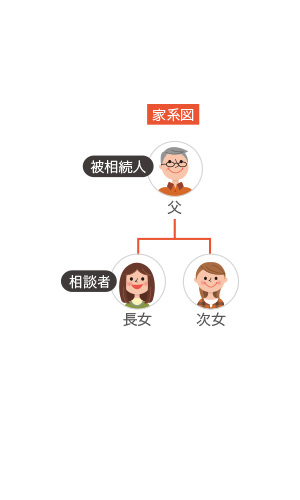

- [相談者]:小林さん

- [被相続人] :父親80代

- [相続人] :長女40代(本人)、次女40代

- [財産の内容] :自宅、別荘地、未利用更地、預貯金、有価証券等

- [遺言] :なし

[相続税の節税額]

| 相続財産 | 5億314万円 |

|---|---|

| 債務、葬式費用 | △753万円 |

| ◆小規模宅地の減額 | △5,779万円(165.81㎡ 80%適用) |

| ◆別荘地の売却 | △750万円 |

| ◆未利用更地の売却 | △550万円 |

| 課税価格 | 4億2,482万円 |

| 基礎控除(相続人2人) | 7,000万円 |

| 相続税総額 | 1億793万円 |

| 納付した相続税 | 1億793万円② |

| 当初の相続税額 | 1億3,624万円① |

| ◆節税額 | 2,831万円①-② |

| ・評価減できた項目と節税額 | ・・・添付グラフ |

|---|---|

| 1.小規模宅地等の特例の評価減 →自宅にて適用 |

・・・ 評価減5,779万円 |

| 2.別荘地売却による評価減 | ・・・ 評価減750万円 |

| 3.未利用更地売却による評価減 | ・・・ 評価減550万円 |

課題

・別荘は父親が億単位の費用をかけて建てたが、もう利用しない

・父親が購入したが活用していない土地がある

・不動産が負担になる

相続コーディネーターから

別荘は持っていることが負担になるため、売却をしました。評価は倍率地域で固定資産税評価の1倍となり、土地、建物を合わせると3150万円です。しかし、現実はそれでは売れずに2400万円で契約しました。また、利用していない土地も売却し、評価が1600万円のところ、1050万円で契約をしました。この二つの不動産は、倍率や路線価評価ではなく、売買代金を「時価」として、申告をしました。別荘で750万円、未利用地で550万円の評価減となり、相続税の節税になりました。評価以下になる場合は、早めに売却をして「時価」を出すことで節税になります。