事例

相続実務士が対応した実例をご紹介!

<相続後>評価・節税【佐々木さんからのご相談】

■評価・申告■ 広大地評価で節税した 佐々木さん 4377万円節税

相続の状況

| ■節税額の合計 | 節税額4377万円 評価減 1億2941万円 |

|---|---|

| ■節税項目 | [遺産分割]小規模宅地等特例 [評価・申告]広大地評価 [納税]配偶者税額軽減(50%相続) |

佐々木家は資産家で何代も続く家系です。父親は長男として家を継ぎ、祖父から相続した土地を活かし、建築会社と運送会社も創業して、幅広く仕事もしてきました。また、地方の議員にもなり、地元の名士として数々の要職に就いて社会貢献をしてきました。

そうしたことから、長男と次男は早くから父親の会社に入り、忙しい父親の代わりに会社運営をしてきました。数年前に、株も二人の子供に譲渡し、法人の継承は終えました。

父親の財産の大部分が不動産で、納税できる現金が残っていないことが大きな不安材料です。節税対策として賃貸住宅を建ててきましたが、それでもまだ相続税がかかりそうです。兄が会社の顧問税理士に相談してみても、節税のノウハウがなさそうだということなので、節税できるところに依頼することにしました。

財産とご家族の状況

- [相談者]:佐々木さん

- [被相続人] :父親

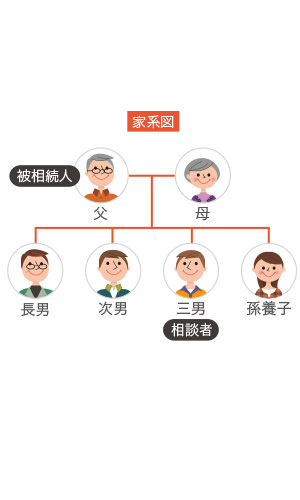

- [相続人] :母親80代、長男60代、次男60代、三男50代(本人)、孫養子30代

- [財産の内容] :自宅、賃貸マンション、店舗用地、田、山林、預貯金、貸付金等

- [遺言] :なし

[相続税の節税額]

| 相続財産 | 9億1,358万円 |

|---|---|

| 債務、葬式費用 | △382万円 |

| 借入金 | △5億4,462万円 |

| ◆小規模宅地の減額 | △768万円(200㎡ 50%適用) |

| ◆広大地評価の減額(自宅) | △6,700万円 |

| ◆広大地評価の減額(事務所) | △3,327万円 |

| ◆広大地評価の減額(市街地農地) | △2,146万円 |

| 課税価格 | 2億3,573万円 |

| 基礎控除(相続人5人) | 1億円 |

| 相続税総額 | 2,154万円 |

| ◆配偶者税額軽減 | △1,077万円 |

| 納付した相続税 | 1,077万円② |

| 当初の相続税額 | 5,454万円① |

| ◆節税額 | 4,377万円①-② |

| ・評価減できた項目と節税額 | ・・・添付グラフ |

|---|---|

| 1.小規模宅地等の特例の評価減 →貸付事業用宅地にて適用 |

・・・ 評価減768万円 |

| 2.広大地による評価減(自宅) | ・・・ 評価減6,700万円 |

| 3.広大地による評価減(事務所) | ・・・ 評価減3,327万円 |

| 4.広大地による評価減(市街地農地) | ・・・ 評価減2,146万円 |

| 5.配偶者控除の特例 | 通常の相続税額 2,154万円 → 1,077万円 |

課題

・納税できる現金がない

・会社に貸付金がある

・土地はほとんど活用しており、売却できない

相続コーディネーターから

佐々木さんの父親の土地は、地方都市にあり、広大地の要件は1000㎡です。自宅、会社が使用している土地、市街化の畑の3カ所が該当しており、現地調査をしたところ、周辺は住宅地であり、地形も道路負担が必要で、3カ所とも広大地評価を適用することが妥当だと判断できました。広大地は更地でなく、自宅や事務所が建っていても、再利用をするとしたときに住宅地に適していると判断される場合は、適用できます。小規模宅地等の特例は、自宅と賃貸住宅用地を比較し、減額が大きい自宅に適用しました。貸付金を相続した長男が会社から返済して資金化し、納税できるようにしました。他の相続人には長男から代償金を支払うようにし、全員の納税を済ませることができました。

財産の半分を相続した母親の二次相続もありますが、広大地の評価ができることがわかり、土地評価が下がったため、相続税の負担も想定できました。