事例

相続実務士が対応した実例をご紹介!

<生前>相続プラン

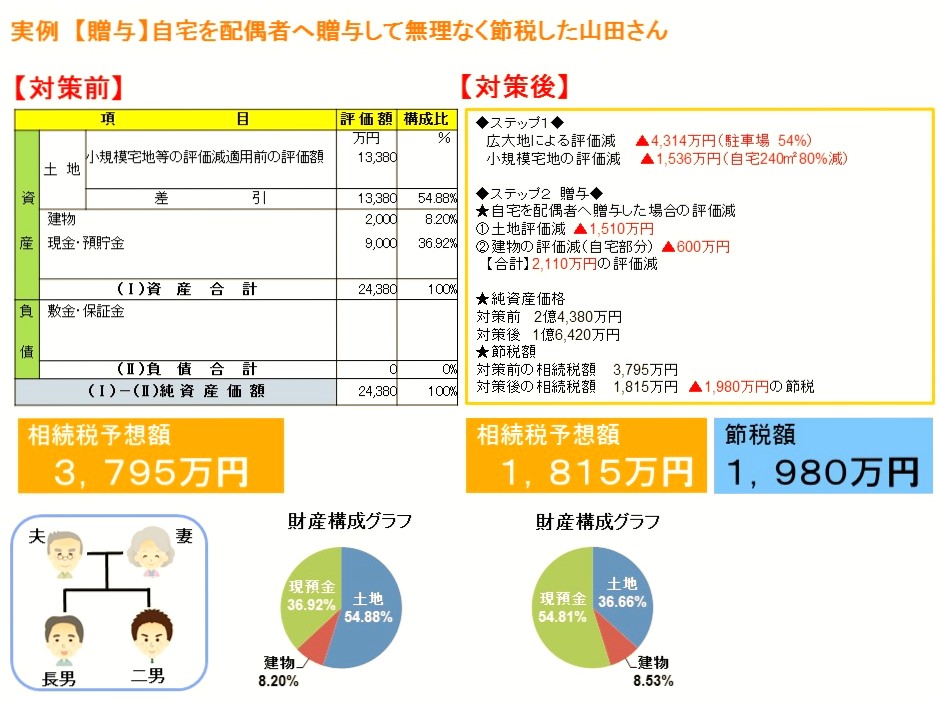

【贈与・おしどり贈与】自宅を配偶者へ贈与して無理なくできる節税対策

[ご家族の状況]

相談者 山田さん・50代(会社員)

家族構成 夫(本人)、妻50代、長男20代、次男20代

家系図 別途

財産の内容 自宅、駐車場、預貯金

[課題]

山田さんの父親は、農家の分家で、自宅の他に隣接する農地を相続してきました。

以前は畑として耕作してきましたが、宅地化が進み、農地を継続することが難しくなったため、父親の代で畑をやめて駐車場に切り替えました。

一部の土地は道路拡幅などで買収されたため、父親は多額の現金を残していました。

数年後、父親が亡くなり、その後、母親も亡くなりましたので、長男の山田さんと弟で財産を分けて相続しました。

弟は、自宅を建てている土地と現金を相続し、両親と同居してきた山田さんが実家と駐車場と現金を相続しています。

両親から相続した家は、築50年は過ぎているため、山田さんはいよいよ自分の代になったことから、妻の意見を取り入れた家に建て直しました。

妻は長男の嫁として両親と同居し、献身的に介護をしてくれ、山田さんとしては有り難いと感謝してきました。

家が完成して落ち着いたこともあり、自分の相続のことも考えておきたいと、当社に相談にこられました。

◆Step1◆特例や評価でできる節税(申告の時にできること)小規模宅地特例、広大地

山田さんの財産を確認してみると、駐車場の面積が広く、周辺は住宅地であることから、広大地評価ができる可能性があると判断しました。

広大地の補正率は約54%です。また同居する妻が自宅を相続することで小規模宅地の特例も適用できます。

◆Step2◆配偶者への居住用不動産の贈与の特例を利用する

山田さんの父親は節税対策には全く理解を示してくれずに、借入をしてアパートを建てる事などは、してきませんでしたので、山田さんも経験のない

賃貸事業に取り組むかどうかは不安もあり、すぐには決断が出来ずに検討させてくれとのことでした。

まずは、無理なくできる方法として、配偶者への居住用不動産の贈与の特例を利用して節税することを提案しました。山田さん夫婦は結婚して

25年が経っていますので、土地と建物の評価で2,110万円分を贈与しても贈与税がかかりませんので山田さんと妻の共有名義にしました。

この方法であれば、登記費用や取得税はかかりますが、手続きだけですぐに確実な節税になるため、無理なく決断することができます。

山田さんもすぐに手続きをされ、妻にも喜んでもらえたとのことで、少し対策が進みました。

今後は、現金の対策に取り組んで頂き、さらに節税できるように提案していきます。

■対策のポイント■

・自宅の贈与は、形を変えることもなく、リスクもなく、登記手続きだけで節税できる

・不動産は配偶者が住むための居住用不動産であること

・贈与する2110万円の評価は、正確にしておくこと(土地は路線価、建物は固定資産 税評価額)

・贈与税がかからなくても、登録免許税・不動産取得税がかかるので費用は確認が必要

※相続税節税効果と土地有効利用の効果・・・データ 別途