事例

相続実務士が対応した実例をご紹介!

相続実務士実例Report

会社社長の夫が婚外子を認知。妻の立場を守る“おしどり贈与”を夫に了解させた

◆美容師の夫は独立して、会社社長に。美容院は繁盛して成功した

Aさんの夫は、美容師として経験を積み、店舗を任されて仕事をしてきました。Aさんも美容師として働いていた時に3歳上の夫と出会い、職場結婚したのです。子どもができたときにAさんは職場を辞めて子育てに専念するようになりました。

その後、夫は独立して、美容院を経営するようになりました。会社も設立して社長として張り切っていた時代です。1店舗目が成功し、2店舗、3店舗と少しずつ増やしていき、どの店舗も順調だったといいます。

◆会社社長の夫に婚外子ができたことが発覚した

夫はお店をどんどん増やして仕事中心の日々でしたが、Aさんは二人目の子どもにも恵まれて、子育てに忙しく、夫の会社や仕事の手伝いはとてもできずに、夫任せにしてきました。

上の子が高校生になったとき、夫に婚外子ができたことが発覚したのです。相手の女性が認知を迫ってきたことから、当然、Aさんや夫の親も巻き込んで、家族は大変な状況になりました。夫も婚外子ができたことは事実だと、自分の不貞を認めたのです。

結果、夫は婚外子を認知し、成人するまで養育費を払うと公正証書を作成して約束して事は収まったのです。

◆妻の権利は?自分と子どもが不安がないようにしたい

夫は離婚するつもりはないといい、Aさんも二人の子どもを連れての離婚に踏み切れず、婚姻関係は継続することにしたといいます。しかし、収まらないのはAさんの気持ちです。

弁護士相談したところ、自宅に仮登記をつける方法もあるとアドバイスをされたが、具体的にどうすればいいかと当社に相談にこられたのです。

自宅は最寄駅から徒歩8分ほどのところにある一戸建てで、土地、建物は夫名義です。子どもが小学校に入るときに土地を購入し、注文住宅として建てたものです。土地は50坪、建物は40坪で、建てるときにAさんの希望も入れたキッチンやリビングとなっていて快適な生活ができています。

この家が将来、夫の相続のとき、認知した子とトラブルで手放したり、住むところがなくなるのは不本意だという思いがあります。

◆婚姻20年超なら“おしどり贈与”が使える

Aさん夫婦は結婚して何年か確認しましたところ、21年目ということでした。そこで提案したのは、配偶者の特例を利用し、自宅の土地を2000万円まで夫からAさんに贈与をしてもらう方法です。“おしどり贈与”と言われる特例を利用する内容です。

自宅の土地の路線価評価をすると、ぎりぎり2000万円以内と確認できましたので、土地全部をAさん名義にすることが可能だと判断できました。

建物は減価償却していきますし、建て替えるときにAさん名義にすればいいと考え、まずは土地をAさんにしておくことで将来の夫の相続では問題がなくなります。

さらに、夫とAさんは公正証書遺言も作成するようにアドバイスしました。これで夫の相続のときに婚外子やその母親と遺産分割協議をしなくてもすむようにできるのです。

Aさんは早速、夫に話をして了解を得て、贈与手続き、公正証書遺言を進めると言って帰られました。

◆婚姻20年以上の夫婦間で使える“おしどり贈与”とは?

“おしどり贈与”とは、正式には「贈与税の配偶者控除の特例」という名称の制度です。婚姻期間が20年以上の夫婦間で、一定の要件を満たす居住用不動産あるいは居住用不動産の購入資金を贈与した場合に適用できます。

通常、暦年贈与と呼ばれる贈与をした場合、年間110万円の基礎控除を上回った金額について贈与税が課されますが、“おしどり贈与”の適用を受ければ、基礎控除とは別に2000万円の控除が受けられます。そのため、最大で2110万円まで非課税で居住用不動産やその取得資金を贈与することができるのです。

◆おしどり贈与のメリットは

“おしどり贈与”を利用するメリットの1つは、1人の人が保有する財産を配偶者に先渡しすることで、相続税の節税ができることです。

たとえば、夫婦で保有する財産のほとんどを夫が保有している場合、夫が先に亡くなると、妻が夫の財産を相続する際に相続税が発生することがあります。しかし、“おしどり贈与”を適用して居住用不動産の一部を妻に移しておくと、相続税が発生しない状態にできる場合があるのです。

通常の暦年贈与が相続発生前3年以内にされていた場合は、相続財産にその贈与した財産を加算しなければなりません。しかし、おしどり贈与により移転した財産については、相続財産に足し戻す必要がありません。そのためおしどり贈与は確実に相続財産を減らすことができるのです。

さらに自宅を売却する場合、居住用財産の譲渡の特別控除として、所得金額から3,000万円が控除されます。自宅の名義が夫だけであれば、売却による所得は夫だけに発生するため、3,000万円だけが控除されることとなります。けれども、おしどり贈与を利用して妻にその持分を贈与しておいた場合、夫と妻の両方とも3,000万円控除が適用できます。そのため、売却時に譲渡所得が発生せず、所得税がゼロになる可能性もあります。

◆おしどり贈与にはデメリットもある

おしどり贈与を利用する場合、贈与税については2,000万円まで非課税となりますが、デメリットとなるのは、不動産所得税や登録免許税が非課税にならないことです。不動産を相続した場合は不動産取得税が非課税となりますが、贈与の場合は固定資産税評価額の4%が発生します。また、登録免許税も相続の場合は0.4%、贈与の場合は2%と、その税負担は5倍にもなります。そのため、おしどり贈与を利用することでかえって税負担が増えてしまう可能性もあるのです。

配偶者が相続する場合には、配偶者の税額軽減という制度が相続税にはあります。この制度を利用すれば、1億6,000万円か、配偶者の法定相続分のいずれか大きい金額まで配偶者が相続しても、相続税はかかりません。そのため、不動産取得税や登録免許税を多く負担してまでおしどり贈与を利用する意味がないケースもあるといえます。

◆おしどり贈与を利用する手続きの流れ(1)適用要件を確認する

おしどり贈与の適用要件は、大きく3つに分けて考える必要があります。

■1つめの要件は、

夫婦の婚姻関係が20年を過ぎた後に贈与が行われていることです。婚姻関係とは、法律上の婚姻関係にあることが必要であり、事実婚や内縁関係では適用されないことに注意が必要です。また、20年間という期間は、必ずしも連続している必要はありません。いったん離婚した後、再び婚姻関係になったという場合でも、通算して20年以上の期間があれば適用されます。また、同じ配偶者からは一生に一回限りとされ、2回以上適用を受けることはできません。

■2つめの要件は、

贈与された財産が居住用不動産であるか、その取得用の資金であることです。居住用不動産とは、専ら居住の用に供する土地等または家屋をいいます。また、その不動産は、日本国内にあるものでなければなりません。なお、土地だけを贈与することもできますが、この場合は同居する親族のいずれかが家屋を保有していなければなりません。

■3つめの要件は、

贈与を受けた年の翌年3月15日までにその居住用不動産に住んでおり、その後も住み続ける見込みがあることです。贈与を受けた人が居住用に用いる財産であるため、特例として贈与税がかからないこととされています。そのため、贈与を受けた後、実際に住んでいないという状態になっていてはいけないのです。なお、この要件は居住用不動産の取得資金を贈与された場合にも適用されます。資金の贈与を受けてから、居住用不動産を取得し住み始めるまでの期間を逆算して、いつ贈与するかを決めるようにしましょう。

◆相続実務士のアドバイス

●できる対策

婚姻20年超の配偶者であれば“おしどり贈与”を活用して自宅の贈与を受ける

●注意ポイント

“おしどり贈与”の場合、2000万円までは贈与税は課税されませんが、名義替えの登録免許税と不動産所得税がかかります。相続よりも費用は高くなるので費用を確認してから行いましょう。

最初のご相談は無料です。

TEL:0120-333-834

お気軽にお問い合わせください

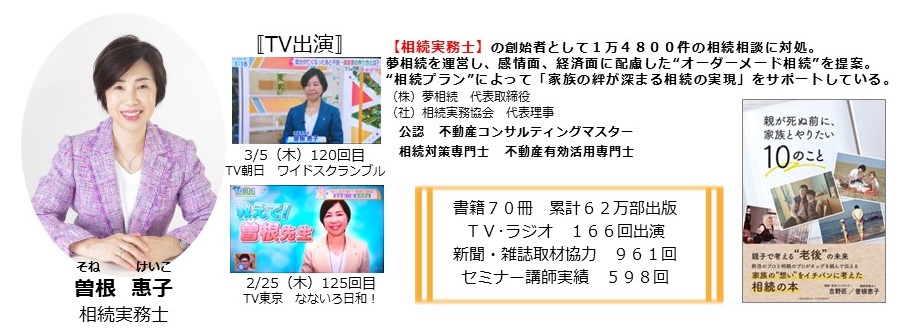

コラム執筆