事例

相続実務士が対応した実例をご紹介!

相続実務士実例Report

分譲マンションの相続税評価が新ルールに。それでも節税効果はある!

■分譲マンションの相続税評価があがった!

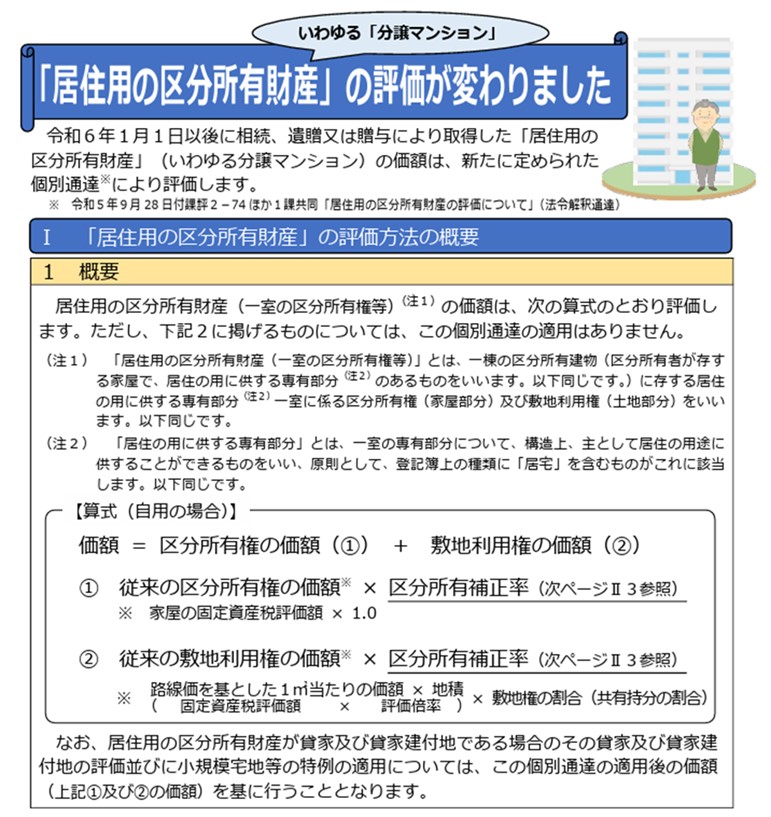

分譲マンションの相続税評価額と時価(市場売買価格)の乖離(開き)が大きいという現状があり、以前より、タワーマンション節税などと言われて話題になっていました。それを是正するため、2024年1月1日以降の相続の評価は、以前よりも増額になるように補正率の計算をすることになったのです。

いままでの相続税評価額と時価(市場売買価格)の乖離(開き)は、国税庁の有識者会議で公表された資料によると、戸建て物件は平均1.66倍、マンションは平均2.34倍とされています。

そのため、分譲マンションの評価も戸建て住宅の評価に近くなるように増額するようになります。

では、相続対策においてはどのような影響があるのか、実例で検証してみましょう。

■マンション評価の実例検証

今年1月に父親を亡くしたK(60代・男性)さんは現在、相続税の申告の準備中で、夢相続で相続手続きのコーディネートをしています。父親の相続人はKさんと妹の2人。母親は亡くなっています。

よって相続人は2人で、相続税の基礎控除は4200万円です。

父親の財産は自宅と敷地内にあるアパートと区分マンション1部屋と金融資産で約1億円。相続税の申告が必要です。

■相続対策としての分譲マンションの購入

2024年から変わるのは分譲マンションの評価です。Kさんの父親は生前、夢相続に相談に来られており、相続対策のご提案をしています。当時の父親の財産は自宅、アパート、預金と株で1億5000万円。相続税は1840万円と試算されました。自宅とアパートで8000万円、金融資産が7000万円です。金融資産が多いため、6000万円で分譲マンションを購入して賃貸することを提案、実行されました。それにより評価は1億800万円となり、相続税は920万円と対策前の半分まで節税できました。さらにKさんは同居しており、居住用の小規模宅地等の特例と貸付用の小規模宅地等の特例を適用するといままでの相続税は155万円。対策前の相続税と比較すると16.8%まで下げられていました。

ところが、2024年から分譲マンションの評価があがることになり、相続税が増えてしまいます。Kさんの場合はどれほどの増額になるか、計算してみました。

■分譲マンションの評価の比較

父親の財産のうち、自宅やアパートの土地、建物の評価の仕方はいままでと変わりません。

けれども賃貸している分譲マンションの評価は下記のとおり増えることになります。

従来の評価 土地 10,910,931円 建物 6,222,502円 17,133,433円

改正後の評価 土地 15,685,554円 建物 8,945,469円 24,631,023円

比較 1.43倍・・・43%増

相続税 1070万円・・・150万円増

Kさんの父親はこの分譲マンションを賃貸していますので、貸家評価をします。

貸家評価 土地12,862,155・・・18%減 ※借地権60%

建物6,261,828・・・借家権30%減 計18,943,983 76.91%

小規模宅地等 土地6,431,077・・・50%減 ※借地権60%

建物6,261,828・・・借家権30%減 計12,692,905 51.53%

相続税660万円・・・72% 505万円の増額

但し、対策前の相続税1840万円から比較すると36%となり64%は節税できたことになります。

■時価との比較

さらに時価との比較をしてみます。父親は10年ほど前に6000万円で60㎡2LDKの分譲マンションを購入しており、月額18万円で賃貸しています。利回りは3.6%です。

評価 ① 1894万円・・・購入時価の3% ※賃貸時 小規模宅地等の特例適用前

評価② 1269万円・・・購入時価の21% ※賃貸時 小規模宅地等の特例適用後

よって現金のままで相続になるよりは、分譲マンションを購入し、賃貸することで、評価を下げることができ、小規模宅地等の特例を使えることもでき、確実な節税効果になっていると言えます。

■現金よりは不動産で持つ方が節税効果が高い

現金(預金)の価値は一定で変わりません。価値が変わらないのは安心ですが、節税を考えると、現金(預金)をそのまま持ち続ければ、価値が変わらないだけに、相続税は節税できません。

よって、分譲マンションの相続評価があがったとしても、現金で持つよりは、賃貸不動産にした方が確実な節税になることは明らかだということをあらためて知っておいてください。個々の物件の評価により、具体的な節税効果は変わりますが、Kさんの父親の事例のように賃貸し、特例を適用できれば、購入時価の20パーセント台の評価になるということです。

ただし、個別事情により評価は変わりますので、専門家に評価をしてもらうことをお勧めします。

夢相続では、相談時に固定資産税納付書をご提示して頂くようにしており、評価の確認をしていますので、ご利用ください。

■参考資料 国税庁のHPより

国税庁のHPに、分譲マンションの相続評価の変更について解説されていますので、参照してください。

※国税庁HPより

■区分所有補正率を算出して掛ける

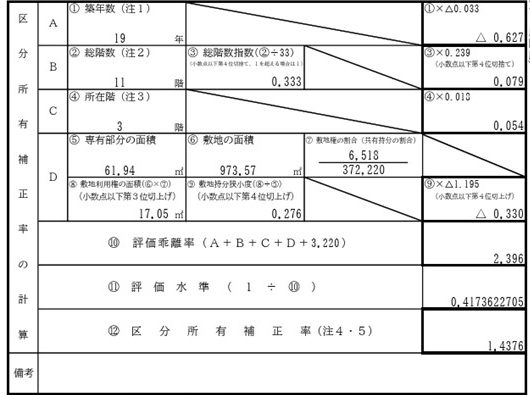

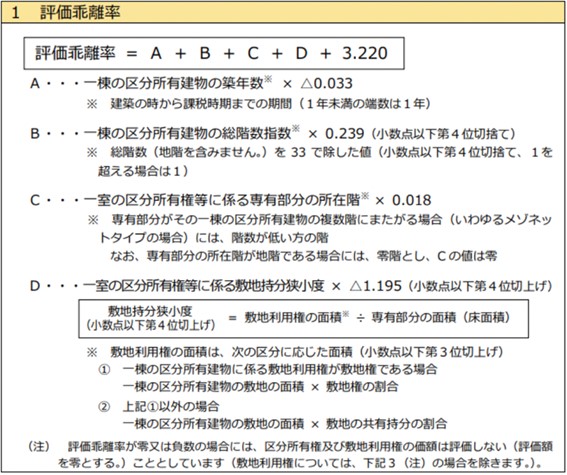

そこでこの4つの指数に基づき、評価額を以下の式に補正することになりました。

改正前

区分所有権(建物)+敷地利用権(土地)の価額=マンションの相続税評価額

改正後

①従来の区分所有権の価額(固定資産税評価額)×区分所有補正率

②路線価方式の場合:路線価を基とした1㎡当たりの価額×地積×区分所有補正率

倍率方式の場合:固定資産税評価額×評価倍率×区分所有補正率

①+②=マンションの相続税評価額

区分所有補正率は、①評価乖離率、②評価水準、③区分所有補正率の順番で計算します。

■対象外になるものもある

見直しの対象となるマンションとは、「区分所有者が存する家屋で居住の用に供する専有部分があるもの」をいいます。

難しい言い回しですが、簡単に言うと居住の用に供することができる区分所有登記がされたマンション一室と考えれば良いでしょう。

したがって、区分所有登記がされていないマンション、いわゆる一棟物のマンションや事業用の区分所有オフィスは見直しの対象外ということです。また、居住用の区分所有マンションであっても下記は見直しの対象となるマンションからは除かれています。対象外のものをまとめると下記の通りです。

●2階以下の低層の区分所有マンションは対象外

●区分所有オフィスは対象外

●居住用であっても一棟もののマンションは対象外

●区分所有がされた二世帯住宅は対象外

最初のご相談は無料です。

TEL:0120-333-834

お気軽にお問い合わせください

コラム執筆