事例

相続実務士が対応した実例をご紹介!

相続実務士実例Report

区分所有補正率をかけても時価より相続評価は低くなる!

■長男に事業承継して会長職に

Мさん(60代男性)が相談に来られました。Мさんは30代で父親の会社に入り、50代で父親から代表を譲り受け、社長になりました。会社は父親が創業した自動車関連の製造部品のメーカーで社歴は60年になります。時代の波はあるものの、取引先に恵まれて業績は安定しており、父親から引き継いだときよりも業績を伸ばすことができています。Мさんの長男が入社してさらに時代に合った経営をめざしてくれているので、65歳で長男に事業承継しました。

現在は会長職となり、自分のことにも目を向けられる時間が取れるようになったということで相談に来られました。

■事業承継するときには

事業承継する際、Мさんは社長を辞し、会長となりましたので、会社から退職金が支払われました。退職金は会社の経費となり、株価が下がりますので、会社の株も長男に譲りやすくしました。

Мさんの財産は、父親から相続した自宅マンションと、預金、有価証券があり、その上に退職金が増えたといいます。

相談時には、固定資産税納税通知を持参頂き、自宅マンションの評価をすると1900万円と確認できました。金融資産は預金4100万円だったものが退職金1億円が支払われて1億3000万円に。株も父親から相続したものがあり1億円あるといいます。負債はなく、財産の合計2億6000万円。財産の割合は、不動産7%、金融資産93%となり、ほとんどが金融資産となっています。

■金融資産を不動産にすると評価が下がる

Мさんはこれからできることアドバイス、提案してもらいたいということで、夢相続ではМさんの委託を受けて、相続プランを作成しました。

Мさんの相続人は妻と子ども2人の3人です。基礎控除は4800万円で、相続税の計算をすると4320万円になります。

ほとんどが金融資産のため、金融資産を解約し、不動産を購入する案を提案しました。現金や株のままでは節税効果はないため、評価が下がる不動産にすることで、相続税も下げられます。

■現金と不動産評価の違い 評価の違いが節税になる 「現金」vs「不動産」

▽「現金」は額面どおり

相続財産の価額は、相続開始の時の時価で評価をすることになっています。つまり、相続及び遺贈で取得した財産の評価は、亡くなった日現在の価額となります。

預貯金は、金融機関に預けてある残高がそのまま財産評価となります。普通預金や通常貯金は、相続日の残高がそのまま評価額になりますが、定期預金や定期郵便貯金など貯蓄性の高いものは、預入額に課税時期現在の既経過利子を加えた額となります。

このように、現金・預金は、亡くなった日の残高が財産の額となり、特に預金は金融機関の残高証明書で確認をしますので、その額からは1円も減らすことはできません。むしろ、家族名義の預金も相続財産として増えることもあるかもしれません。

▽「不動産」は貸すことで評価が下がる

現金・預金に比べると、不動産の評価の仕方は複雑です。

土地の評価は、路線価方式と倍率方式があります。建物が建てられる地域はたいていが路線価方式で、時価の8割程度だとされています。これだけでも評価が下がるのです。

さらに、土地の使い方によっても評価の割合が変わってきます。

自宅や貸し駐車場など自分で使っている場合は「自用地」として100%評価をします。土地を貸している「貸宅地」の場合は、土地は自分のものでも、建物は借地人が建てており、すぐに明け渡してもらうというわけにはいきませんので、自用地評価より借地人の持っている借地権割合を引いて評価をします。借地権割合は地域により定められており、30~90%です。

自分の土地に、自分名義で、賃貸アパートやマンションを建てている場合、その土地は「貸家建付地」となり、自用地評価より借地権割合と借家権割合を掛けた分を引きます。

自分の土地に子供などの親族が建物を建てて住んでいることがありますが、地代をもらっていない場合は、「使用貸借」となり、「自用地」と同様の100%評価になります。

建物は固定資産税評価で評価をしますが、実際にかかった建築費の時価の40~60%の評価となります。それを貸していれば、借家権を引いた70%で評価をするようになります。

このような評価の仕方の違いをうまく利用して、評価を下げて節税を引き出すのです。

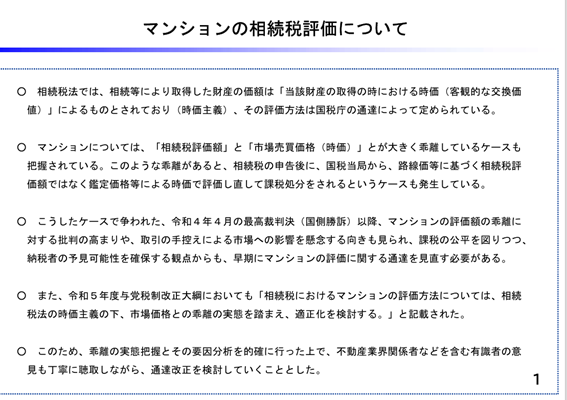

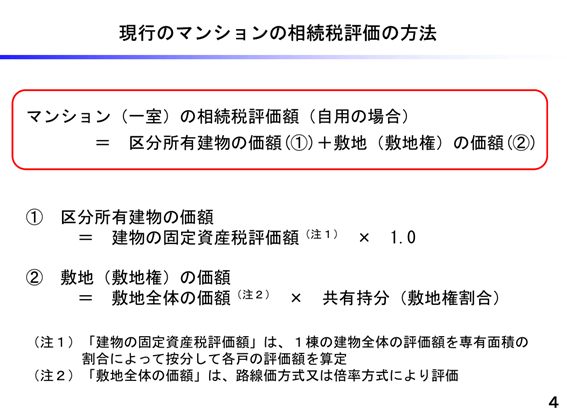

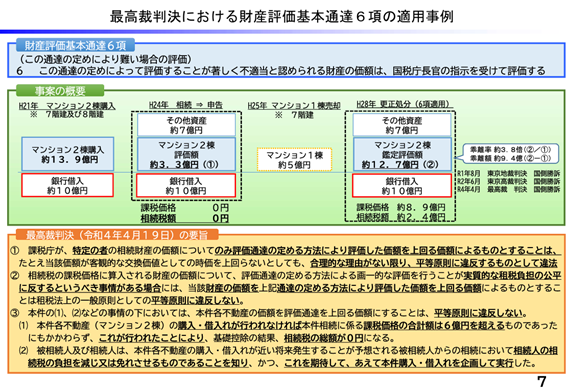

■分譲マンションの評価が変わった

タワーマンション節税と言われて相続税を下げる目的のためだけに分譲マンションを購入し、相続税を減らした後、すぐに売却するなどの行き過ぎた節税対策が横行したため、令和6年より分譲マンションの評価には「区分所有補正率」をかけて評価をすることになりました。

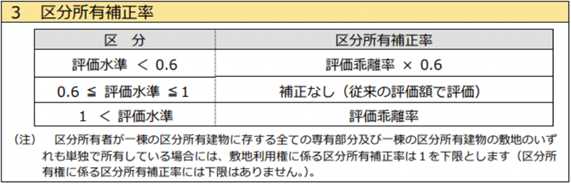

そのマンションの「築年数」「総階数」「所在階数」「敷地持ち分」を掛け合わせて「区分所有補正率」を算出しますが、必ず今まで以上の評価になるように設定されているため、今までに比べると評価は上がりました。

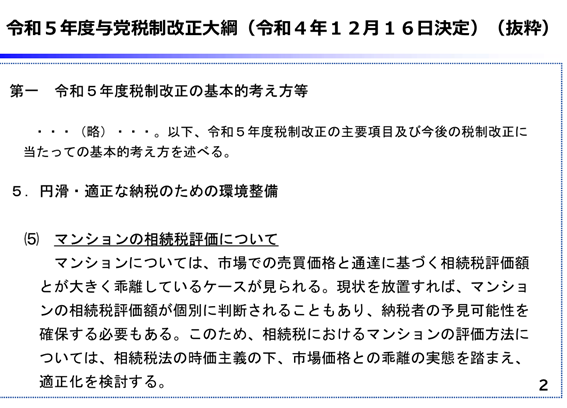

改正後

①従来の区分所有権の価額(固定資産税評価額)×区分所有補正率

②路線価方式の場合:路線価を基とした1㎡当たりの価額×地積×区分所有補正率

倍率方式の場合:固定資産税評価額×評価倍率×区分所有補正率

①+②=マンションの相続税評価額

■自宅マンションで検証

Mさんの住むマンションは父親が6500万円の現金で購入して、相続しています。

現在の相続評価は1900万円ですので、時価の29.2%となり、70%の評価減が得られたことになり、節税効果を生み出しています。

現在の時価は7000万円以上しており、昨年の取引事例ではMさんの部屋よりも狭い間取りで7600万円で成約されていますので、相続評価は時価の25%となり、不動産にした節税効果は高いと言えます。

さらに自宅の小規模宅地の特例は20%以下となります。

■現金、金融資産で不動産対策を

Мさんの現金、金融資産は2億3000万円ありますので、それを原資に分譲マンションを購入、賃貸していくことを想定して節税効果を検証しました。原資は2億3000万円ですが、貸しやすく、分けやすく、売りやすく、維持しやすいことを考えるとひとつにまとめるのではなく、単身者でも住める30~50㎡の1LDKに分けるようにします。立地や間取りも同じではなく、分散させることでリスク分散にもなります。

3000万円~5000万円の物件6部屋程度を購入すると想定して相続税の節税効果を算出すると、現状の4320万円から、800万円程度になります。相続税が80%以上、減らせるのです。

2億3000万円の現金、金融資産は手許から離れて、不動産に変わります。そして毎月80万円ほどの家賃が入る形に変わります。

利息がつかない預金や、景気の変動で下がるリスクのある株よりは安定した収入源を作れることになります。

■まとめ

提案を聞いた頂いたМさんは、現金と不動産の評価の違いを理解されて、すぐに不動産購入をしたいということで依頼をされました。最寄駅から近く、それほど築年数の経っていない中古の分譲マンションが検討候補となります。それも賃借人がいるまま売買するオーナーチェンジであれば、賃料も確定しているため、空室のロスがありません。

Мさんはまだ60代ですが、早いうちから対策をはじめておけば、不安のない相続になりますので、そうしたことも決断の理由となりました。

■参考資料 国税庁より

改正後

①従来の区分所有権の価額(固定資産税評価額)×区分所有補正率

②路線価方式の場合:路線価を基とした1㎡当たりの価額×地積×区分所有補正率

倍率方式の場合:固定資産税評価額×評価倍率×区分所有補正率

①+②=マンションの相続税評価額

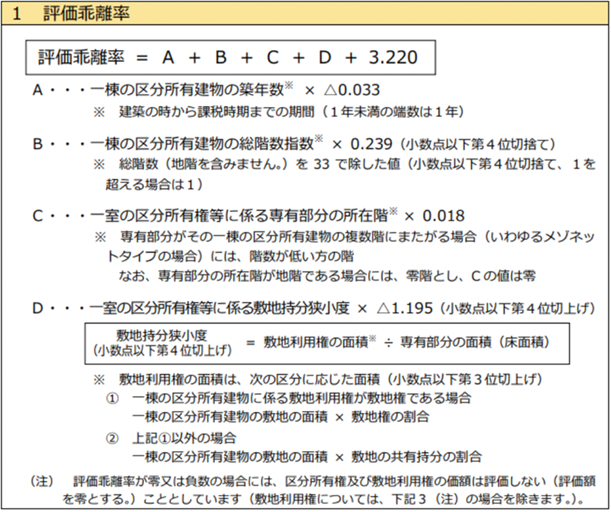

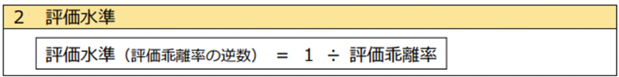

区分所有補正率は、①評価乖離率、②評価水準、③区分所有補正率の順番で計算します。

出典:国税庁「『居住用の区分所有財産』」の評価が変わりました」

国税庁のホームページでダウンロードできるExcelの計算ツールでも簡易的に計算が可能です。

居住用の区分所有財産の評価に係る区分所有補正率の計算明細書(令和6年1月1日以降用)【計算ツール】(Excelファイル/25)

最初のご相談は無料です。

TEL:0120-333-834

お気軽にお問い合わせください

コラム執筆