事例

相続実務士が対応した実例をご紹介!

相続実務士実例Report

同居したのに小規模宅地等の特例が使えない!

◆父親は自宅から介護付き老人ホームへ

Kさんは4人きょうだいの長男で、下に妹と弟二人がいます。父親が今年の春に亡くなったため、相談に来られました。

母親はすでに他界しているので、相続人は子供4人となります。

母親が亡くなったあと、父親はひとり暮らしをしていましたが、80歳をすぎるといよいよひとり暮らしが難しくなってきました。それまでは、近くに住む妹が父親の食事の用意や身の回りの世話に通っていましたが、昨年、父親が骨折して入院してからはひとりで歩くことが困難となり、退院後は介護付き老人ホームへ入所したのです。介護保険の手続きのために父親の住民票は老人ホームへ移しました。

◆自宅の管理のために戻った

長男のKさんは結婚して子供にも恵まれましたが、仕事の関係で若い頃は転勤が続き、ずっと実家を離れて生活をしていました。長男だからいずれ実家を継ぐかもという気持ちもあり、自宅の購入もしてきませんでした。

妹と弟たちはそれぞれ結婚して家庭があり、自宅も自分たちで購入して生活しています。よって、きょうだいで家を持たないのはKさんだけでした。父親が老人ホームに移って空き家になった実家の管理は、Kさんが住めばできるということになり、家族で実家に引っ越したのです。

◆2年後に父親が亡くなったが・・・

家を所有しないKさんが父親の家に同居すれば、居住用の小規模宅地等の特例が使えるという目論見があり、妹や弟にも同居しておけば相続のときには相続税がかからなくなるとことも説得材料としていました。

Kさんたちきょうだいは、父親の家に住んでいることが同居となり、特例が使えるという認識でした。ところが、父親の住民票は、2年前に老人ホームへと移転されており、今までの家は父親の自宅ではないのです。当然、父親の部屋も荷物もそのままですが、父親は自宅に帰って生活できる状態ではなく、住民票もないとなると、父親の自宅はすでに老人ホームとなってしまうのです。

◆小規模宅地等の特例が使えない

父親の自宅の土地評価は7,000万円。建物や預貯金などを合わせると約1億円となります。基礎控除5,400万円を引いた残り4,600万円に課税されます。税率は15%で相続税は490万円となります。

仮に小規模宅地等の特例が使えるのであれば7,000万円の80%が減額できるため、相続税はかかりません。

また、自宅の1階は父親が工場として使っていましたが、それも廃業して未使用のまま。仮に賃貸していれば、貸付用の小規模宅地等の減額が使えるため、減額できる要素がありました。

◆生前に確認しておきたい

相続では小規模宅地等の特例を使えば相続税がかからないから安心と思っている方は多いでしょう。しかし、Kさんごきょうだいのように、自分たちで判断してしまうと特例が使えないという思わぬ事態になりかねません。

500万円近い相続税がかかるのと、かからないのでは大きな違いと言えます。

小規模宅地等の特例は要件が厳しくなっていることもあり、生前に専門家に確認しておかないと失敗することもあります。また、自宅の特例が使えない場合は、貸付用の特例を使えるようにしておくことで税金の負担を減らせることもあります。

いずれにしても、生前対策の必須項目として確認しておきましょう。

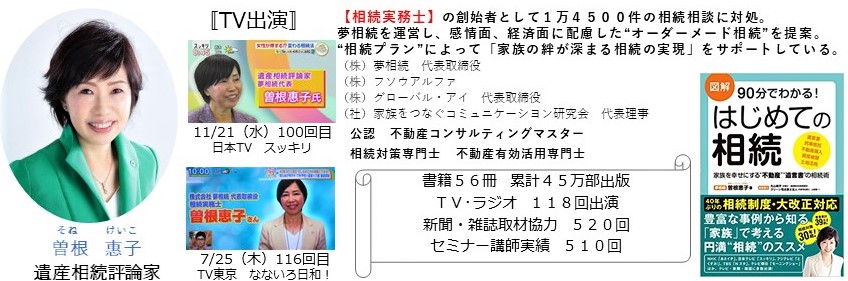

コラム執筆