事例

相続実務士が対応した実例をご紹介!

相続実務士実例Report

独身一人息子が亡くなり、相続人の母親も死亡。相続人は?申告は?

■90代の母親には成年後見人が

90代のТさんは一人息子が生まれてほどなく、離婚。シングルマザーとして働きながら子どもを育ててきました。一人息子は結婚するタイミングがなく、ずっと母親と二人暮らしをしてきましたが、仕事のストレスをかかえるうちに体調を崩してしまい、病気を発症、仕事は続けられなくなりました。

その後、一人息子は障害者認定を受けて年金をもらって生活をしてきましたが、体調は戻ることがなく、仕事には復帰できないままだったといいます。

Tさんは70代半ばまで仕事をしておられましたが、年齢が上がり続けらなくなりました。外に出られなくなるにつれ、認知症を発症。食事の準備などの家事ができなくなり、Tさんには成年後見人がつき、介護施設へ入所されています。一人息子も一人暮らしはできないため、グループホームへと移られたといいます。

今回は、Tさんの姪になる、弟の長女、Aさんが相談に来られました。

■一人息子が先に亡くなった

Тさんの一人息子は60歳で心筋梗塞のために急死。独身で配偶者、子どもがいないため、相続人は両親ですが、父親はすでに何年も前に亡くなっていますので、母親ひとりが相続人となります。独身でずっと母親と同居してきましたので、仕事をしていたときのお給料をずっと使わずに貯めてきたようで、亡くなった時の預金は6000万円残っていたといいます。相続人がひとりなので、基礎控除は3600万円。相続税の申告が必要でした。

■相続人はだれになる?

母親にはすでに成年後見人がついていますので、成年後見人が相続の手続きをしようとした矢先、一人息子が亡くなってからわずか、3か月後に、今度は当の母親も老衰のために亡くなってしまったのです。3ヶ月では一人息子の相続税の申告を済ませることはできなかったといいます。母親の財産は預金1000万円程度で、不動産や株などはありません。

一人息子の相続人は母親一人ですが、その財産を相続した母親の相続人は配偶者、子どもがいない状況で、きょうだいになります。

亡くなった母親は長女で、下に弟2人、妹2人いますが、健在なのは次男と、三女で、長男と次女は亡くなっているため、その子が代襲相続人となり、それぞれ2人いるため、相続人は合わせて6人となります。

■相続税の申告はどうなる?

一人息子の財産は6000万円で、相底税の申告が必要。基礎控除は3600万円です。

さらにその財産を相続した母親の財産は7000万円となり、相続人が6人で基礎控除は6600万円ですが、基礎控除は超えているため、やはり、相続税の申告をしないといけないということになります。

母親の成年後見人が財産管理をしていますので、財産の整理がお終わり、財産目録の作成後に、相続人のきょうだい、甥姪により、相続税の申告をしなくてはなりません。

■母親には遺言書はない

母親はすでに認知症になってしまっており、自分の相続人は一人息子のみという認識でもあつたとはずで、当然、遺言書はありません。よってきょうだい、甥姪の6人で遺産分割協議をすることになります。

健在であるAさんの父親と妹は2人とも80代、自分たちではどうすることもできないということでTさんと交流があったAさんの父親が窓口になるものの、実務は娘のAさんが引き受けることになったといいます。

これから亡くなった人の戸籍を集め、相続人にも全員、通知し、戸籍、住民票、印鑑証明書を揃えてもらわないと預金の解約ができません。分割の割合は法定割合を基準にしながらも、介護や相続手続き、納骨や墓地の手配などはAさん親子が担当することになります。その分の労力は少なくないため、遺産分割でその労力を考慮した配分をすることも必要でしょう。

■相次いで亡くなった場合は、相似相続の控除ができる

10年間に一次相続、二次相続など、相続が連続して起こることを「相似相続」といい、相続税が課されていた場合には、その被相続人から相続、遺贈や相続時精算課税に係る贈与によって財産を取得した人の相続税額から、一定の金額を控除することができます。今回のTさんと一人息子は相次いで亡くなっているため、相続税額から一定額を引くことができます。

相次相続控除が受けられる人 (国税庁webサイトより)

相次相続控除が受けられるのは次のすべてに当てはまる人です。

(1) 被相続人の相続人であること

この制度の適用対象者は、相続人に限定されていますので、相続の放棄をした人および相続権を失った人がたとえ遺贈により財産を取得しても、この制度は適用されません。

(2) その相続の開始前10年以内に開始した相続により被相続人が財産を取得していること

(3) その相続の開始前10年以内に開始した相続により取得した財産について、被相続人に対し相続税が課税されたこと

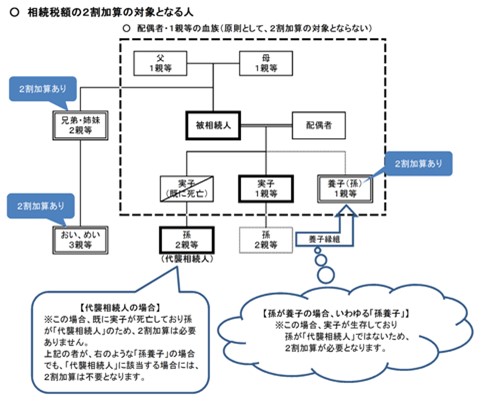

■きょうだいの相続税は20%加算(国税庁webサイトより

相続、遺贈や相続時精算課税に係る贈与によって財産を取得した人が、被相続人の一親等の血族(代襲相続人となった孫(直系卑属)を含みます。)および配偶者以外の人である場合には、その人の相続税額にその相続税額の2割に相当する金額が加算されます。

相続税額の2割加算の対象になる人

例えば、以下の方は相続税額の2割加算の対象になります。

(1) 被相続人から相続または遺贈により財産を取得した人で、被相続人の配偶者、父母、子ではない人(例示:被相続人の兄弟姉妹や、おい、めいとして相続人となった人)

(2) 被相続人の養子として相続人となった人で、その被相続人の孫でもある人のうち、代襲相続人にはなっていない人

■まとめ

Aさんは、亡くなったTさんの相続人はきょうだいと甥姪の6人になることを理解れました。また、亡くなったいとこと叔母のTさんの相続税の申告がそれぞれ必要なことも理解されました。必要な書類や遺産分割協議などしないといけないことも明確になったことから、相続人の窓口となり、手続きを進めたいということでした。夢相続では書類の確認、遺産分割協議書の作成、相続税の申告のコーディネートをするのに費用の見積もりを作成、税理士の選任もして、合わせて見積もりを入手してお知らせすることにしました。

申告期限までにすることはいろいろとあるので、サポートさせて頂くようにご提案しています。

最初のご相談は無料です。

TEL:0120-333-834

お気軽にお問い合わせください

コラム執筆