事例

相続実務士が対応した実例をご紹介!

相続実務士実例Report

空き家にすると負担になるばかり。老後は売却して住み替え!

◆父親が亡くなった

Aさん(50代・男性)が妹(50代)と二人で相談に来られました。

先月、父親が亡くなり、相続の手続きをどうしようかということが相談の内容です。

母親は80代ですが、とても元気で、今のところは一人暮らしに大きな不安はありません。けれどもAさんも妹も同居しておらず、実家まで1時間以上はかかるところに住んでいるため、毎日、気軽に行ける距離でもありません。

◆相続税はかからない

父親の財産は自宅が2000万円、預金が200万円で、相続税の基礎控除4800万円以下となり、相続税の申告は不要とわかりました。

父親は遺言書を残していないため、母親とAさん、妹の3人で財産の分け方を決めて遺産分割協議書を作成する必要があります。

Aさんは、母親の年齢を考えると二次相続のことも視野に入れて考えたいと思い、家の名義は自分にした方がいいのではと考えました。

◆家はどうする?

自宅は母親が一人暮らしとなり、Aさんと妹は同居をしていません。家族や子どもたちの事を考えると、今から同居することはなさそうだといいます。将来、この家を相続してもやはり、住むことはなさそうです。

むしろ母親の老後は、自分たちの近くに住み替えてもらうか、介護施設などに住んでもらいたいと考えています。

母親自身は今のところ、一人暮らしの不自由はなく、しばらくこのまま住んでいたいと思っているようです。

◆空き家にすると負担が増える

母親の老後の介護などを考えると、一人暮らしを続けるよりは、子どもたちがサポートしやすくなるように、近くに住み替えてもらうことが望ましいと言えます。それには自宅を空き家にしておくよりは、売却して換金した方が負担は少ないと言えます。

空き家でも所有したままでは定期的に掃除に帰ったりしないといけなくなり、母親が行けないとなると子ども達の役割になります。

売却した時の譲渡税は、住んでいない子どもたちが売却すると20%の税金が課税されますが、住んでいる母親が売却すると3000万円の控除を使う事ができます。その為、母親が売却をする方が有益だと言えます。

うしたことを考えると、自宅は母親が相続する必要があります。その後、元気なうちに住み替え先を決めて、売却することが望ましいと言えます。仮に相続評価の2000万円で売れた場合、母親はそのままが手取りとなります。子どもたちの場合は譲渡税・住民税で400万円の納税が必要になるのです。

Aさんと妹は「母親が自宅を相続して売却することが良いとわかってすっきりしました」と納得され、当社で手続きをサポートすることになりました。

相続実務士のアドバイス

●できる対策⇒母親の老後の住み方を想定し、自宅を相続してもらう。

自宅は空き家にすると負担がかかるため、売却、住み替えを検討する。

●注意ポイント⇒自宅を売却する場合は3000万円控除の特例が使えるが、

住んでいない人が相続、売却すると譲渡税・住民税がかかるので要注意。

最初のご相談は無料です。

TEL:03-5255-3388

お気軽にお問い合わせください

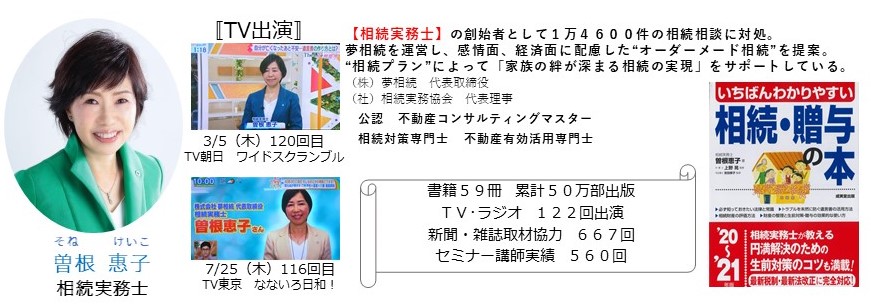

コラム執筆