事例

相続実務士が対応した実例をご紹介!

相続実務士実例Report

費用が割高でも生前贈与。贈与税の納税は特例でなしにできる!

◆二世帯住宅

Hさん(50代・女性)は二世帯住宅で母親と暮らしています。1階が母親の自宅で、2階がHさん家族の自宅となっています。

二世帯住宅は父親が元気な頃、父親の土地に、兄がローンを組んで建てたものでした。

ところが完成してほどなくして、兄は仕事の都合で転勤によって遠くに住むことになり、2階が空き家になってしまったので、両親の老後を考えると娘のHさんが住んだ方が安心ということになり、夫婦で同居を始めたのです。

◆父親から母親と兄名義に

父親は8年前に亡くなり、自宅の土地は母親と兄が半分ずつ相続することで手続きされました。兄が全て段取りしましたので、言われるままに印を押したように思いますが、明確な覚えがなく、今に至ります。

建物が兄名義でローンの返済もあるため、Hさんは兄に毎月家賃を払っています。兄家族は仕事の関係でまだ、実家に戻る予定は立たないといいます。

母親も80代後半となり、いつ相続になるかもわかりません。そうならないうちに不安を解消しておきたいと、テレビ番組を見て夢相続を覚えていらしたHさんがお一人で相談に来られました。

◆介護は自分が

父親が亡くなったときは母親も元気でしたので、特に介護の必要はなかったのですが、80代後半の母親については、今はとても元気ですがこれから介護が必要になるかもしれません。

介護を担当するのは同居しているHさんになるので、母親も頼りにしてくれていて、自分の財産はHさんに渡すと言ってくれています。

母親の財産は土地の他に預金が1000万円ほど。これからの生活や老後資金に充てる予定で、残らないと思われます。

◆贈与税は課税されない特例がある

母親に遺言書を書いてもらい、亡くなったときに相続するということもできるとオススメしましたが、相続になると兄の意見が強くなるかもしれず、遺言書があっても不安だといいます。

また、母親は相続になる前に贈与してもいいと言ってくれているそうです。

Hさんの次の不安は、贈与税が高いのでは?ということでした。土地の評価は約2000万円。半分の1000万円が母親名義です。贈与税は約170万円になります。

けれども「相続時精算課税制度」を利用すれば、2500万円までの贈与であれば贈与税は課税されず、相続の時に相続税で納税することになります。財産が基礎控除以内であれば相続税もかからないので、結果、贈与税も相続税もかからず財産をもらえるということです。

◆費用が割高でもいま、手続きしておきたい

贈与の手続きにかかるのは名義替えの費用と、あとで課税される不動産取得税です。相続よりは割高になりますが、Hさんは、それよりも不安をなくしておきたということです。すぐに母親に説明し、必要な書類を揃えると言って帰られました。

兄には贈与の手続きが終わってから、母親より伝えておいてもらうようにアドバイスしました。母親の意思を伝えてもらうと余計な争いにはなりません。

ご相談は夢相続へ

●できる対策⇒土地に関して母親から贈与を受ける。

贈与契約書を作成、司法書士の意思確認もする。

相続時精算課税制度を利用して、贈与税は納税なしを選択。

翌年、税務署に申告をしておく。

●注意ポイント⇒兄と感情的な争いにならないように母親から贈与の意思を伝えてもらう。

預金など他の財産については生活費、老後資金に充て、残りは子供二人で分ける等の遺言書を作ってもらうと争いになりにくい。

最初のご相談は無料です。

TEL:03-5255-3388

お気軽にお問い合わせください

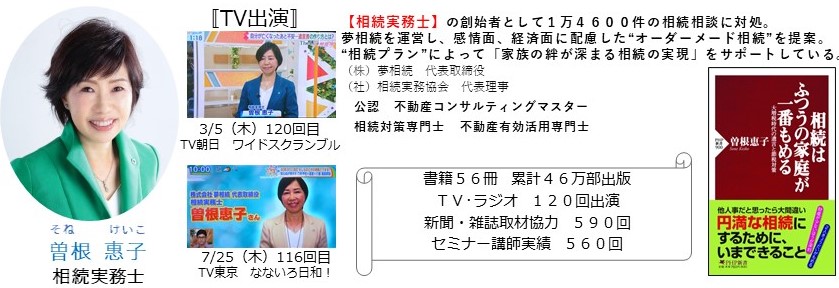

コラム執筆