事例

相続実務士が対応した実例をご紹介!

<相続後>評価・節税【山中さん(男性:40代)からのご相談】

同族会社で所得税の節税をする山中様

お世話しているおじから財産を譲り受けることに

山中さんのおじさんは母親の兄ですが、配偶者はすでに亡くなり、子どもがありません。おばも独身で、山中さんにきょうだいがないため、おじ、母親、叔母の3人の面倒は山中さんが看る状況で容易ではありませんが、妻や子どもが協力してくれています。父親が亡くなったあと母親も倒れて認知症が進んでしまい、介護のために会社を退職しました。

おじも自宅で生活することが困難になり、介護施設に入所しましたので、そちらも山中さんが頻繁に顔を見に行くようにしています。

そうした背景があり、おじは山中さんを信頼して任せると言ってくれて公正証書遺言も作成して、財産を受け取ることができるようにしてくれました。おじは親から相続した土地の賃貸料で年間3,000万円の収入があるため、このままだとさらに財産が増えて相続税が大変になるため、なんとかしたいと相談に来られました。

財産とご家族の状況

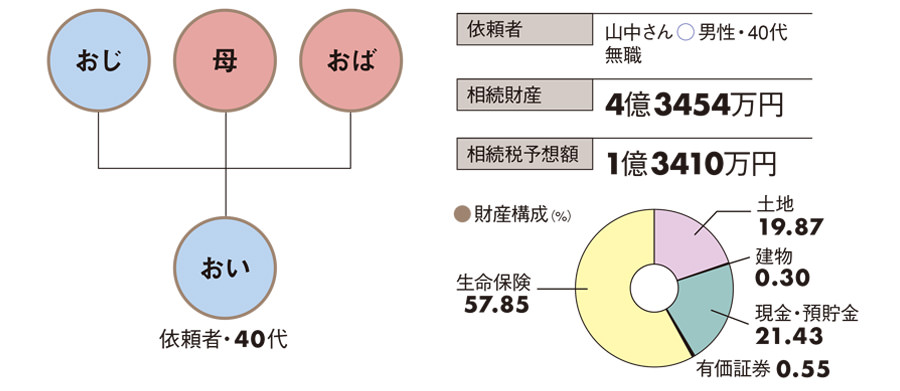

- [相談者]:山中さん(男性・40才代) ・職業 無職

- [相続人] :おい(本人)、おじ(受贈者)本来の相続人は、母親とおば

- [財産の内容] 自宅、貸し地、預貯金、生命保険

住まない家を賃貸不動産に建て替え

16軒の貸家が建つ土地は1筆400坪の大きな土地でしたが、貸家個々の区画を詳細に測量し、区画ごとに評価すると減額に つながります。私道部分は宅地の30%評価になります。このように細かく評価することで、約40%の評価減となりました。

貸家は利用形態に合わせて個別評価する

おじは介護施設に入っているため、自宅は空き家となっているのに固定資産税がかかっているだけで持ち出しです。そこで、自宅を壊して賃貸住宅に建て替える提案をしました。 周辺の賃貸市場を分析したところ、人気の住宅エリアであり、賃借人の需要も家賃も安定しているため、アパートを建てて家賃収入を得る事がよいと判断しました。 おじさんは預貯金が多く、借入をしなくても建物代金はあるので、現金を使うことも提案しました。これにより、相続税評価も下がり相続税の節税になりました。

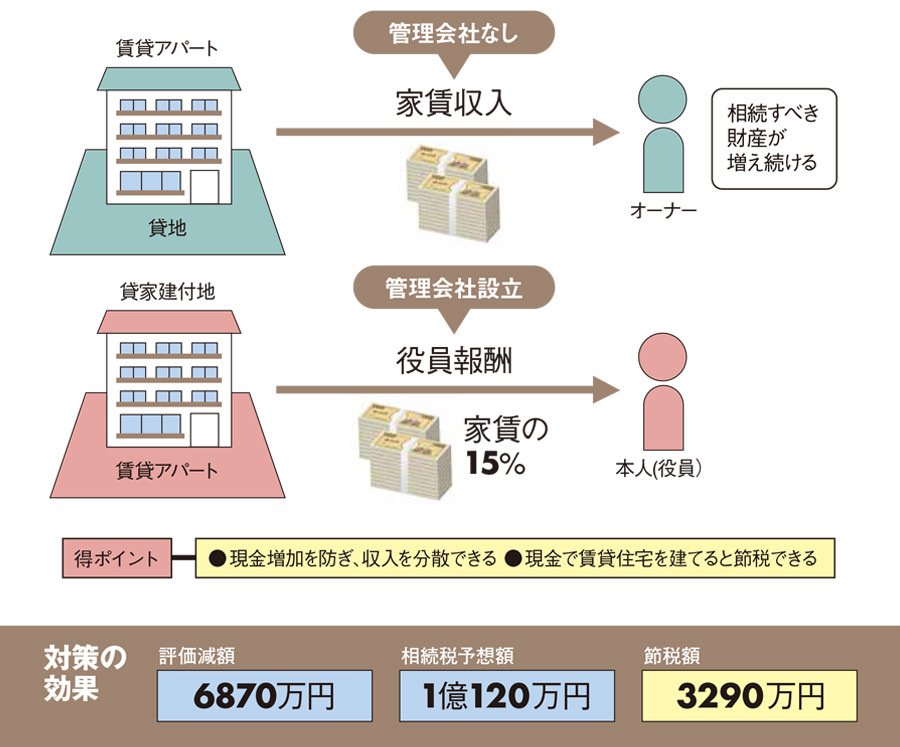

不動産管理会社の設立

おじさんの賃貸収入が多いこと、実務は山中さんが行っていることなどから、不動産管理会社を設立することを提案しました。法人がおじさんから賃貸住宅を一括して借り上げて、入居者へ転貸することにより、不動産管理会社は安定した収入を得ることができます。法人は山中さんが運営するのであらたな職業となり、妻や子供も役員にすることで役員報酬を受け取ることができます。借上家賃は家賃収入の85%程度が一般的ですので、おじさんは今までより15%の所得を抑えることができ、所得税も節税できます。 結果として、おじさん1人に集まっていた所得を分散することができ、所得税を節税することが節税することもできました。山中さん家族も安定した収入を得ることができ、金銭的な不安から解消され、落ち着いた生活が送れるようになったと喜んでいただきました。

賃貸不動産に組み換えによる評価減

| 対策前 | 相続財産43454万円 相続税13410万円 |

|---|---|

| ①賃貸不動産建築資金 現金・預金 | ▲8000万円 |

| ②建築した賃貸不動産の建物評価額増 | 2240万円 (購入金額の28%で評価) |

| ③賃貸不動産を建てた後のご自宅部分の土地評価額 | ▲980万円 (借地権割合60%,借家権割合30%で評価) |

| ④ご自宅建物の取り壊し | ▲130万円 |

| 対策後 | 相続財産36583万円 相続税10120万円 |

| 【節税額】 | 3290万円 |

相続コーディネーターから

代々地主の前田さんの場合、さまざまな土地をお持ちで、一工夫、ふた工夫しないと路線価を単純に面積にかけただけではかなりの相続税が発生してしまいます。そのため不動産知識を駆使して適した評価手法を土地ごとに採用しました。また、資産価値の低いものから売却して財産を残すようにしましたが、節税感覚の無い税理士では「売りやすい物件」から売却しがちですので、注意が必要です。