事例

相続実務士が対応した実例をご紹介!

相続実務士実例Report

契約書がない?原価5%?「市街地価格指数」で譲渡税を節税できる!

◆実家の売却

Yさん(50代男性)はひとりくらしの母親が亡くなり、名義替えをしたいと相談にこられました。相続人はYさんと弟のふたりで、遺産分割協議書を作り、2人で等分に分けることに合意ができていました。

財産は空家となった実家と預貯金で、相続税はかからない範囲でした。ふたりとも実家に同居はしておらず、今後も住む予定はないということですので、分けるために、実家を売却することを提案しました。

Yさん家族は父親の勤める会社の社宅に住んでいましたが、定年前に家を買うようにするということで、父親が銀行から借入をして購入したといいます。けれども、Yさんと弟はすでに実家から離れて住んでおり、その後、ふたりとも結婚して自分で家を購入しましたので、父親が購入した実家に同居したことはありませんでした。

◆買った価格がわからない、契約書もない

登記簿を見ると2500万円の抵当権が設定されていた記録があり、建売住宅の土地、建物を3000万円程で買っているようですが、父親からはっきりした額を聞いたことはありませんでした。しかも契約書も見つかりません。

土地は50坪あり、相続税評価は900万円でした。建物の固定資産税評価は200万円ですが、すでに30年以上経過しています。

それでも、家は比較的きれいで、まだ住める状況ですので、中古住宅として土地の相続評価で売却が決まりました。

◆譲渡税がかかる

来年、譲渡税の申告をしなくてはいけないため、譲渡税の計算をしてみると150万円以上にもなります。買った価格がわからない場合は売った価格の5%が取得原価になります。他に引ける費用は仲介手数料、片付け費用、相続登記の費用の程度で、ほとんどが譲渡益になるからです。

父親が購入したときの借り入れをした記録があるのに、契約書がないと税理士も国税庁も原価は5%だという説明でした。

◆それでも方法はある

Yさんの父親が買った当時の契約書がないということでしたが、借入した銀行の抵当権の設定額などから当時の時価、3000万円程度で購入していることは明らかです。当社は業務提携している税理士とも協議し、土地の取得費を推計する方法の一つとして「市街地価格指数」を使って譲渡税の申告をすることを提案しました。

そうすることによって今回譲渡した900万円よりは所得原価が高いことは明らかで、150万円の譲渡税はかからないことにできます。

◆最初から選択しておかないといけない

こうした譲渡税の申告は、最初から「市街地価格指数」で申告をして認められることです。仮に、譲渡した土地の取得費がわからないため概算取得費として売却価額の5%の金額で計算して、150万円の譲渡税を納税した後に、税金を戻してもらう申告をしても認められないため、注意が必要です。

幸い、Yさんは売却する前から当社と税理士で譲渡税の申告の仕方を検討しており、最初から売買価格の5%ではなく、「市街地価格指数」による取得費で申告しようという方針が出せていましたので、認められるということです。さらに不動産評価については不動産鑑定評価書をつけて資料にかればさらに説得力があり、税務署から否認される要素は減らせます。こうした知識やノウハウがあることで譲渡税の節税ができる見込みで、Yさんも安心されました。

◆相続実務士のアドバイス

●できる対策

不動産を売却するときは購入した契約書の価格を採用する

契約書がない場合の取得原価は原則5%だが、「市街地価格指数」により土地の価格を計算して採用することができる

●注意ポイント

譲渡税の申告には契約書か、それに代わる資料が必要になるため、不動産鑑定評価書があることが望ましいと言えます。

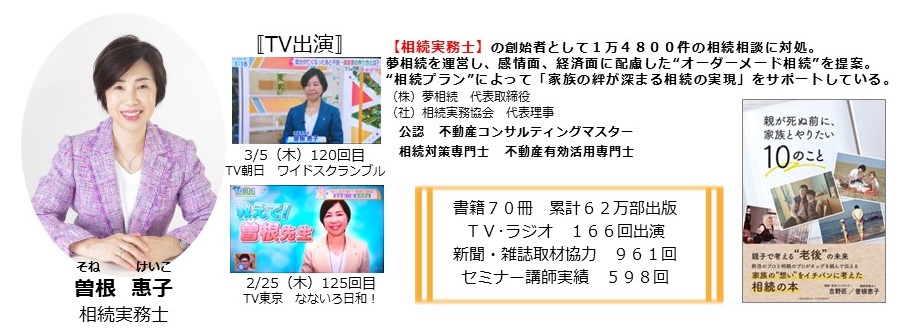

◆執筆

最初のご相談は無料です。

TEL:0120-333-834

お気軽にお問い合わせください

コラム執筆