よくあるご質問

【相続発生後】小規模宅地の特例をどのように使えば効果的でしょうか?

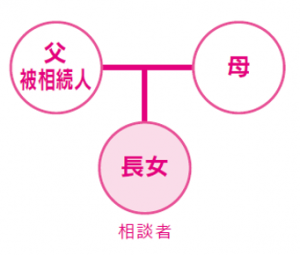

ご相談者の背景

[相談者] 長女

[相続人] 母、長女

[財産の構成] 自宅、賃貸アパート、現預金

[相続の状況] 父が亡くなり相続は発生。負債がなく、節税できるか不安。

ご相談の内容

・父が亡くなり相続が発生しました。

相続財産は自宅と投資のために購入した賃貸アパートが都内に2棟あります。不動産は全部、父親の単独所有です。

その他現金があるのですが、財産のうち、ほとんどの割合を不動産を占めています。小規模宅地等の特例をどのように使えば節税に効果的でしょうか?

負債はありません。

夢相続からのアドバイス

小規模宅地等の特例とは、相続した土地のうち、居住用は240㎡まで、事業用は400㎡まで、不動産貸付用は200㎡まで、その土地の評価額の80%または50%を減額することができる特例です。

いくつか適用要件はありますが、それを満たしていれば大幅な評価減となります。

その際注意することは、どの不動産に小規模宅地等の特例を適用すれば、評価減が大きくなるかを検証することです。

一般的には自宅の土地240㎡を80%減するほうが減額が大きいため、自宅土地に適用することが有利といえます。しかしながら、賃貸アパートの土地のほうが路線価が高い場合は、自宅土地の減額より大きくなる場合があります。

今回の3つの不動産の場合については、自宅(地方)より都内の賃貸アパートのほうが、評価が高いと判断できます。

その場合、まず、賃貸アパートの土地を対象として適用できる範囲(200㎡)を全て利用します。面積が小さい場合は次に適用しきれなかった範囲でご自宅を利用するのが、評価の減額としては一番大きなものになります。ただし、この特例を受けるためには、相続税の申告期限までに相続人の間による遺産分割協議が確定している必要があります。

ポイント

・小規模宅地等の特例は、評価減の高い土地(路線価が高い)から適用する。

・評価減が最大になるように、どの不動産に適用するか、検証する。

・この特例を受けるためには、申告期限までに遺産分割協議の確定が必要。