夢相続コラム

弊社の活動内容や日々のできごと、お知らせなどをお伝えします

【お・も・い・や・り相続】「不動産対策・建物」建物を建てるなら手持ち金で。現金を減らす

2019/08/20

【不動産対策・建物】建物を建てるなら手持ち金で。現金を減らす

~感情面、経済面に配慮した「相続プラン」でコミュニケーションを~

●建物は固定資産税評価額となり半分以下に

建物は、相続の時には実際にかかった建築費用ではなく、固定資産税評価額で評価をされます。固定資産税評価額は国が定めた「固定資産評価基準」に基づいて市町村が決定します。一般的には、評価額は土地については時価の60~70%(公示価格の70%)、建物については建築費の50~70%ぐらいだとされていますが、現実の評価はこの割合以下のことが多く、建築費の半分以下になると言えます。

●建物は「親の現金」「親名義で建てる」ことが節税になる

自宅を建てる場合に、誰の名義にすればいいかというご相談を多くの方から頂きます。 住む方の状況にもよりますが、相続税の節税という点から考えると「親の現金」で、「親名義で建てる」ことが節税になります。二世帯住宅を建てる際など、ローンは子どもの方が借りやすいからなどという理由で、親の土地に子ども名義で建ててしまうと親の節税になりません。現金の余裕がある場合は、建物代金に使うことで節税になります。

●母親の現金で自宅を建て替えれば節税になる

辻さん(男性・60才代)は母親(90代)と同居しています。父親が亡くなったときは配偶者の特例を生かすため、自宅は母親名義とし、相続税はかかりませんでした。しかし、次は増税になります。また、自宅は老朽化が進み、耐震性にも不安があるため、母親の現金で二世帯住宅と賃貸併用住宅に建て替えました。借入がない賃貸事業ができ、相続税は40%まで減らすことができ、不安のない節税対策ができました。

●賃貸住宅に使うとさらに評価は70%になる

さらに、建物を賃貸していれば貸家となり、借家人が存在する場合の家屋の評価額は、賃借人に一定の権利があるものと考えられ、借家権割合30%を引くようにします。そのため、固定資産税評価額の70%として評価されることになります。よって、賃貸住宅の建築代金につき、借入ではなく現金で支払うとすれば大きな節税となります。

弊社では様々なプランをご用意しております。

お気軽にお問い合わせください。

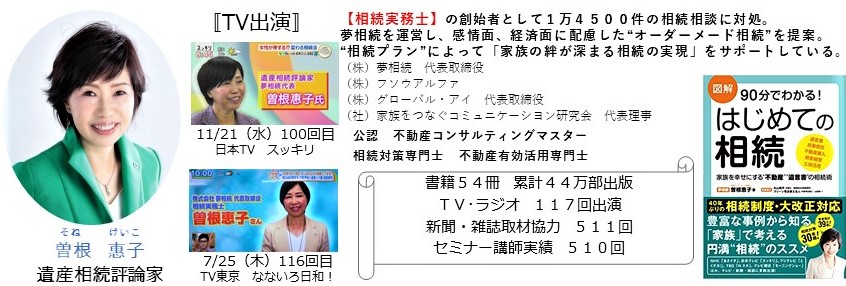

コラム執筆