夢相続コラム

弊社の活動内容や日々のできごと、お知らせなどをお伝えします

【相続実務士が教える相続の知恵コラム】生前の節税は「財産を減らす事」+「評価を下げる事」

2019/02/04

「財産を減らすこと」は贈与が代表格

相続税は累進課税で、課税額が高くなるほど税率も高くなる仕組みです。

たとえば、現金1億円で1棟マンションを買うとすると、土地は5000万円×0.8×0.8=0.64となります。

財産が多くなれば、相続税も高くなり、財産が少なくなれば、相続税も少なくなるということです。

よって、相続税を減らすためには、「財産を減らすこと」と「評価を下げること」を考えればよいということになります。

相続税を節税するため、「財産を減らすこと」は、「贈与」が代表格です。

「贈与」というと現金の贈与を思い浮かべる人が多いことでしょう。

現金贈与は手軽にできるので、多くの人が実行している節税対策だと言えます。

しかしながら、贈与税の基礎控除は年間110万円しかなく、まとまった節税効果は得られません。

現金よりも大きな節税効果が期待できるのは、「不動産の贈与」です。

不動産のうち土地は時価の80%とされる路線価で評価し、建物は時価の半分程度の固定資産税評価で贈与をしますので、正味価値よりも低い価格で贈与できるメリットがあります。

「評価を下げる」ことの代表格は「不動産」の評価

次に「評価を下げる」ことが、節税対策になります。

「評価を下げる」ことの代表格は「不動産」の評価です。

不動産のうち、土地の評価額は、「路線価×面積」で算出されますが、この「路線価」は、その土地が所在する地域においてもっとも利用効率が高い土地の1㎡あたりの時価を表しています。

しかし、土地は、たとえ同じ「路線価」のついている道路に接しているとしても、その形状等は個々に違いがあり、評価する土地には何らかのマイナス要因を含んでいることがあります。

必ずしも「路線価×面積」が適正な評価とはならないのです。

こうした状況を正確に判断するには、土地の現地調査をし、マイナス要因を把握することによって、土地の評価額に反映させます。

これが評価減につながります。

また、一定面積以上の土地については、広大地に該当する場合は、評価が下がります。

広大地とは、その地域における標準的な宅地の地積に比して著しく地積が広大な宅地で、開発行為を行うとした場合に公共公益的施設用地の負担が必要とされる土地です。

ただし、道路の状況や周辺の環境などにより、広大地には該当しないこともあるため、的確な判断が必要となります。

さらに、「評価を下げる」ことは、「土地を貸す」(貸し地)、賃貸住宅を建てる(貸家建付地)を創り出すことでも実現します。

現金を不動産に替えることでも評価が下がりますので、節税対策になります。

節税のイメージ 「評価を下げる」+「財産を減らす」ことで財産の総額を減らす

①現状

【財産】相続人は子供2人 【節税の可能性のある項目例】

土地A(自宅) 3500万円 → 小規模宅地等の特例

土地B(駐車場) 4500万円 → 活用、組み替え

土地C(空き地) 4500万円 → 活用、組み替え

建物 500万円

預金・有価証券 5000万円 → 不動産購入、贈与

生命保険 2000万円 → 非課税枠

負債 0万円 → 差し引きできる

差引合計 20000万円

基礎控除(改正後) 4200万円

相続税(改正後) 3340万円 … 配偶者税額軽減を適用すれば納税はしなくてよい

②対策後

【財産】相続人は子供2人 【節税した項目】

土地A(自宅) 700万円 → 小規模宅地等の特例

土地B(駐車場) 6210万円 → 活用(アパートを建てる)建物資産増

土地C(空き地) 1350万円 → 組替(区分マンション購入)30%

建物 500万円

預金・有価証券 1500万円 → 購入(区分マンション購入) 30%

生命保険 2000万円 → 非課税枠

負債 0万円 → 差し引きできる

差引合計 2260万円

基礎控除(改正後) 4200万円

相続税(改正後) 0万円 … 相続税の申告も不要

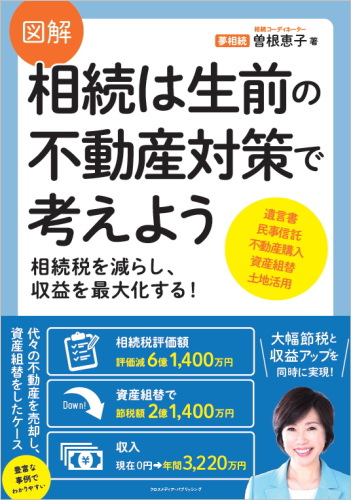

相続対策に関するおススメの書籍

「図解 相続は生前の不動産対策で考えよう」

コラム執筆