夢相続コラム

弊社の活動内容や日々のできごと、お知らせなどをお伝えします

稼働率の悪い駐車場を売却し、4300万円の節税に成功した事例

2022/12/21

稼働率の悪い駐車場を売却し、4300万円の節税に成功した事例

◆相続関係者

●依頼者 黒田さん(男性・60代)賃貸経営

●相続財産 3億1150万円

●相続税予想額 6123万円

●財産の内容 土地(84.22%)、建物(9.85%)、現金・預貯金(5.93%)

◆課題:亡父の遺産分割で苦労 早めの相続対策を

黒田さんの父親は一昨年亡くなりましたが、母親亡き後、90代まで生き、天寿を全うされました。長男の黒田さん夫婦は、両親と同居して、長年面倒を見てきましたので、黒田さんの妻も養子縁組をしています。黒田さんのきょうだいは5人で、父親は遺言を残さなかったため、遺産分割協議では一番下の弟の発言力が強く、苦労したということです。

黒田さんは自宅とマンションと駐車場を相続し、妻も畑を相続しました。納税は土地を売却して全員分の相続税をなんとか払うことはできました。

一段落したものの、黒田さん夫婦の財産が多いため、早めに節税対策をしたいと相談に来られました。黒田さんはマンションの借り入れも引き継ぎましたが、それでも不動産評価が高いことから相続税がかかります。妻も財産を所有しているので、自分の財産は子供に負担なく相続できるようにしたいということが希望です。まだマンションの借り入れが残っていることから借り入れをしなくてもいい対策をしたいとのことでした。

◆STEP 1:相続した土地を売却する

黒田さんが相続した駐車場は、以前は満車となり稼働率も良かったのですが、最近は空きが目立ってきました。そのため、今では固定資産税を支払う程度の収入にしかなりません。

アパートを建て、不動産収入を得ることも検討しましたが、周辺の賃貸市場が飽和状態でもあり、リスクもあると判断し、売却をして資産組み替えをすることを提案しました。

駐車場は角地で、面積は200坪ほどあります。整形地で道路状況も良く、建売住宅に適しています。そうした好条件が幸いし、ほどなく売却できました。相続税の申告期限の翌日から3年以内の売却で、取得費加算の特例が使えますので、譲渡税は節税できます。

◆STEP 2:現金で自宅を建てる

駐車場の土地の相続税評価額は7500万円でしたが、建売住宅用地として売却することで1億円になりました。

相続税評価額以上の金額で売却できたため、売却代金を現金のまま保有していると、当初よりさらに相続税が増えてしまいます。節税のための対策を行うことが必要でした。

黒田さんの家は、父親から相続した築50年の建物です。父親が生活しているときは建て替えもできませんでしたが、やはり老朽化しており、リフォームをするか建て替えるか迷っているときでしたので、売却代金を建築資金にするようご提案しました。

地震など災害の心配もあり、この機に建て替えることを決められました。借り入れすることなく、現金で家が新しくなるばかりか、節税もできることで、安心されていました。

◆STEP3 節税効果

対策前の評価額 3億1150万円

→駐車場の売却 駐車場の土地評価 ▼7500万円減

→土地の評価 小規模宅地等の特例 ▼2600万円減

→自宅の建て替え 取り壊し、建物資産増 △3720万円増

→妻、子どもへの贈与 110万円×3人×3年 ▼990万円減

<対策による評価減額>7370万円

<対策後の相続税額>6123万円→1823万円 ▼4300万円減

対策後の評価額 2億3780万円

◆対策のポイント

(1)収益性の低い駐車場を売却することで、資産組替の原資にする

(2)不動産は相続税評価額以上に売れると資産増になり、相続税が増える

(3)相続した土地を売却するなら、申告後3年以内が有利

(4)現金を建物に換えることで評価減となり、節税できる

弊社では様々なプランをご用意しております。

お気軽にお問い合わせください。

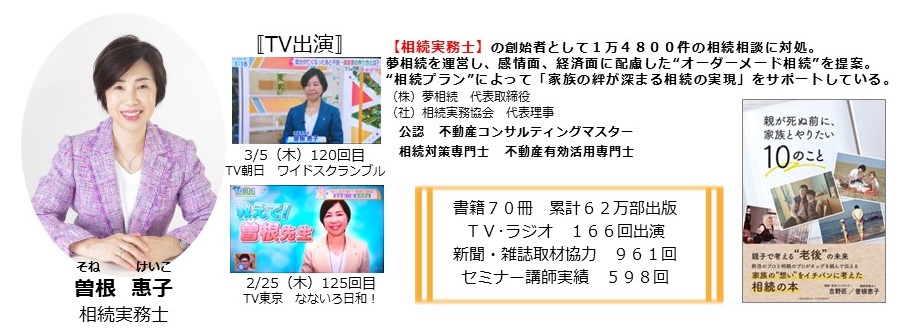

コラム執筆