夢相続コラム

弊社の活動内容や日々のできごと、お知らせなどをお伝えします

親の家はどうする?空き家でも自宅は残したい?(1)

2021/03/25

親から相続するとき 知っておきたい対策のポイント

1.親の家はどうする?空き家でも自宅は残したい?(1)

金融資産と不動産では「評価」の仕方が違う

相続税は財産の評価によって課税されます。相続対策をする場合は、それぞれの財産の評価の仕方を知ったうえで、取り組む必要があります。

財産の半分は金融資産で主に現預金ですが、その価値は金額が財産の価値となります。だれが聞いても金額が財産の価値で変わりませんので、安心感があります。しかし、預金は増えない時代で、現預金をそのまま持ち続ければ、相続税の基礎控除を超えていると課税対象となり、節税効果は一切ありません。

しかし、不動産は評価の仕方が違うのです。 土地は路線価で評価し、時価の約8割になります。賃貸していれば借地権、借家権を掛けた割合を引くのでさらに8割になります。建物は固定資産税評価で評価しますので時価の4割程度になり、貸していれば借家権を引いた7割になります。よって現預金よりも不動産のほうが評価が少なくなるということです。

1億円を比べた場合どうなる?

財産が1億円ある場合、その形により、相続税がどうなるかを比較してみましょう。

相続人は1人=相続税の基礎控除3600万円します。

(1)現金で保有し続けた場合

財産評価 1億円

相続税 税率30% 1220万円(財産の12.2%)

使える特例 なし・・・1220万円納税

保有価値 利息0.01% 年間10万円 手取り8万円

(2)1億円で自宅(土地、建物)を購入、居住した場合

財産評価 5000円 ※土地は路線価評価、建物は固定資産税評価

相続税 税率15% 160万円(財産の3.2%)

使える特例 居住用小規模宅地等の特例・・・納税はゼロになる

保有価値 固定資産税がかかる 収益はない マイナス

(3)1億円で不動産(区分マンションなど)を購入、賃貸した場合

財産評価 3000円 ※土地は路線価評価、建物は固定資産税評価

相続税 かからない・申告不要 0万円(財産の0%)

使える特例 貸付用小規模宅地等の特例・・・納税があれば節税できる

保有価値 家賃収入が入る 利回り4%の場合 年間400万円

よって相続を考える場合、評価が少なくなることで相続税の節税効果が見込めるため、財産は現預金で持つよりも、不動産で持つ方が有利だと言えます。

親の相続対策を進めるためのチェックグポイント【自宅編】

□親が自宅で独り暮らしをしている

□親が高齢でひとり暮らしは大変になってきた

□実家に同居はできない、する予定がない

□親が亡くなっても実家には住まない

□親は認知症にはなっていない

相続実務士のアドバイス【自宅編】

・売却するなら親が元気なうちが節税できて有利

・自宅の小規模宅地等の特例が使えない場合は、貸付用の特例を使えるように考える

・空き家=役割を終えた不動産は売却して賃貸不動産を購入するなと活用する

弊社では様々なプランをご用意しております。

お気軽にお問い合わせください。

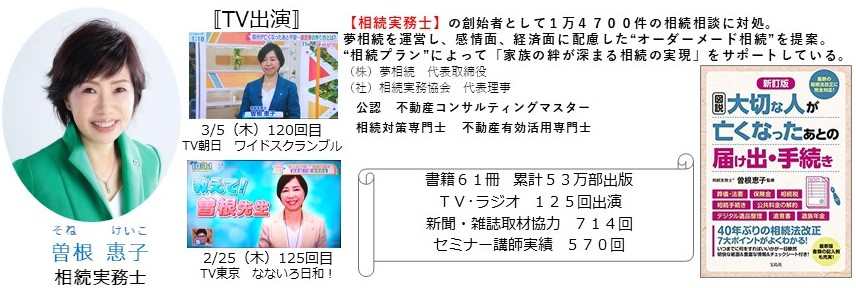

コラム執筆