夢相続コラム

弊社の活動内容や日々のできごと、お知らせなどをお伝えします

【相続実務の事例】<代々地主型>自宅の隣接地を鑑定評価して1億1901万円節税した山崎さん(3ヶ所の土地に広大地適用、3ヶ所の土地に鑑定評価適用)

2020/07/16

【相続実務の事例】<代々地主型>自宅の隣接地を鑑定評価して1億1901万円節税した山崎さん

(3ヶ所の土地に広大地適用、3ヶ所の土地に鑑定評価適用)

●相続データ

○被相続人 母(農業、不動産賃貸業・80代)

○相続人 2人(長男50代(本人)、長男の子(養子縁組))

○財産の構成 自宅、貸家、駐車場、山林、畑、現預金

●相続の状況

山崎家は代々の地主さんで、自宅周辺に広大な土地を所有しています。父親は公務員を退職したあと、農業のかたわら貸家やアパートを建てて土地を維持してきました。子供は山崎さん一人だったので、孫である山崎さんの長女と養子縁組をしていました。父親が亡くなったとき、財産の半分を母親が相続し、残り半分を山崎さんと山崎さんの長女で1/2ずつ相続しています。土地はできるだけ残したかったので、相続税は相続した預金全部と土地一ヶ所を売却して何とか納税しましたが、二次相続でも相続税の不安があるため、次の節税対策が必要です。そこで、節税対策のため自宅の隣にある貸家6棟の入居者に明け渡しの交渉をはじめましたが、ちょうどその頃から母親の体調が悪くなり、何度か入退院を繰り返したのちに亡くなりました。父親の相続発生からちょうど1年後のことでした。

●相続の課題

一次相続でお手伝いした経緯がありますので、二次相続もこちらでコーディネートの委任をされました。相続人は山崎さんと山崎さんの長女ですから、一次相続と同様に遺産分割でもめる要素はありません。どう分けてもいいという了解をもらっていました。

父親の相続のときより路線価は下がっていましたが、配偶者の特例がないことや、節税対策が間に合わなかったため、一次相続と同様の相続税がかかることが予想されました。一次相続で父親の預金はすべて納税にあてているため、母親名義の現金はほとんどありません。また山崎さんの財産は大部分が土地ですが、収益が上がる不動産を所有していますので、物納は難しい状況です。そうなると、土地を売却しなければ納税ができませんが、土地は一ヶ所も手放したくないというのが山崎さんの意向でした。延納するにしても、できるだけ節税をして、延納額を最小限に抑えるには、やはり土地の評価がポイントになってきます。

【遺産分割】 もめる要素はないが、長女との割合をどうするかが課題

【評価・申告】 不動産が多く、土地の評価がポイントになる

【納税】 物納は難しいので、延納を選択する

●解決へのアドバイス

○広大地評価の採用

山崎さんが所有している土地の中で、自宅周辺が一番大きな土地です。自宅と自宅の隣に畑があり、山林を隔てて自宅の裏には広い雑種地が広がっています。全体で約9000㎡ありますが、自宅、畑、雑種地と利用状況が異なるため、それぞれ個別に評価をします。個別に評価をしても、それぞれの土地がこのエリアの開発許可が必要な面積1000㎡を優に超えていますので、広大評価は可能と判断し、採用しました。

<現況:自 宅 地積:1500㎡( 453坪)>

<現況: 畑 地積:3000㎡( 907坪)>

<現況:雑種地 地積:4500㎡(1361坪)>

○鑑定評価の採用

面積的に広大地評価が採用できない土地について、まだ評価が高いように思われました。路線価は毎年下落していますが、それでもこの地域の売買取引事例は路線価に満たないのが実状で、売買価格は相続税評価額の75~80%程度です。そこで、相続税評価額が高すぎるという根拠を示すため、通常の価格がどの程度の水準であるのか、周辺の取引事例を求めて鑑定評価をすることを提案しました。

対象となるすべての土地について、予想される評価減と鑑定費用を算出して検討した結果、最終的に費用対効果の大きい自宅の隣にある貸家6棟と自宅から離れた畑2ヶ所の計3ヶ所を鑑定し、約53%評価を減額できました。

現金で相続税が支払えた一次相続とは違って、今回の申告は多少リスクはあっても、思い切った評価で節税したいという山崎さんの理解も得られたことが成功の鍵だと感じています。

<鑑定評価した貸家>

○遺産分割協議

山崎さんと山崎さんの長女の割合をどうするかが課題でしたが、次のことを考えると、山崎さんに相続が発生した場合、配偶者の特例が使えるため、今無理して長女に寄せるよりも、山崎さんが相続しておいたほうがベターと判断し、すべて山崎さんが相続することになりました。

●ここがポイント・節税と注意点

【遺産分割】

・山崎さんの相続のときに配偶者の特例が使えるため、すべて山崎さんが相続した

【評価・申告】

・自宅と自宅隣の畑、自宅裏の雑種地の計3ヶ所に広大地を適用して評価減した

・自宅隣の貸家と2ヶ所の畑、計3ヶ所に鑑定評価を適用して評価減した

【納税】

・土地は売却せず、全額延納した

●相続税の節税額のまとめ

※小規模宅地等の特例改正前、広大地特例が撤廃前の事例です。

相続財産 3億3163万円

◆小規模宅地減額 △ 587万円(240㎡80%適用)

債務等 △ 1001万円

課税価格 3億1575万円

基礎控除 △ 7000万円(相続人2人)

相続税総額 6430万円②・・・最終の相続税額

◆配偶者税額軽減 △ 万円

納付した相続税総額 6430万円・・・正味財産の19%

当初の相続税総額 1億8331万円①・・・節税考慮なしの場合

◆評価減の節税額 1億1901万円①-② ③

◆配偶者税額軽減 万円 ④

◆節税額の合計 1億1901万円・・・財産の36%残った

◆主な評価減の合計1+2+3 △ 30340万円

<評価減1> ◇広大地の減額 △ 25255万円

(※土地1自宅 通常 8940万円→広大地4047万円)

(※土地2自宅隣畑 通常1億2309万円→広大地6183万円)

(※土地3自宅裏雑種地通常2億3166万円→広大地8930万円)

<評価減2> ◇鑑定評価の減額 △ 4498万円

(※土地1貸家 通常 5108万円→鑑定評価2966万円)

(※土地2畑①通常 3541万円→鑑定評価2326万円)

(※土地3畑② 通常 3286万円→鑑定評価2145万円)

<評価減3>

◆小規模宅地 △ 587万円

誰が→子 どこに→自宅 割合→240㎡80%適用

比較→賃貸土地の場合 365万円200㎡50%

※賃貸用の土地よりは自宅に適用したほうが減額が大きいと判断した

弊社では様々なプランをご用意しております。

お気軽にお問い合わせください。

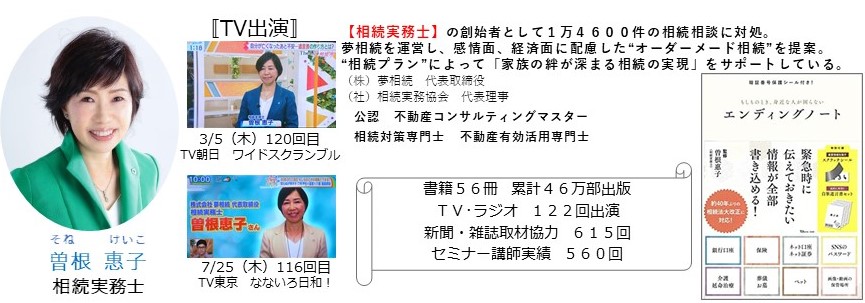

コラム執筆