夢相続コラム

弊社の活動内容や日々のできごと、お知らせなどをお伝えします

【相続事例】初歩的なミスで登記までやり直した臼井さん

2020/12/01

【相続事例】初歩的なミスで登記までやり直した臼井さん

●【相続のあらまし】

☆確定申告をしてもらう税理士に依頼

臼井さんのご主人は、晩年、農業を営んでいましたが、若い頃は大蔵省に勤める役人で、大学もでている学士様です。生まれた家には、古くからの古文書が残っているほどで研究家の手で一冊にまとめられるほど価値があり、貴重な研究資料となっていました。臼井さんも、大蔵省の役人をやめてからも学問が好きで、農業の合間にいろいろ勉強を続けるような人だったといいます。

臼井さんのご主人が亡くなって、相続の申告をしないといけなくなったとき、申告の手続きの中心になったのは配偶者である臼井さんでした。相続税が出るなら、区画整理された土地を物納すればいいとご主人から言われていましたのでそのつもりでした。遺書はありませんでした。

☆斜面の山林が1億円!?

土地の評価をしているときからずっと気になっていたのが、自宅のすぐ近くの山林で、1億円以上の評価になるということ。確かに面積こそ1200坪程度ありますが全部が斜面で、高低差が10mはあると思われます。売却するとなると、斜面の山林を1億円で買ってくれる人がいるとは思えません。税理士に話しても評価の仕方は決まっているとのこと。そのまま申告は終わってしまいました。

☆農家はこれぐらいの相続税を払うものだ

相続人は、配偶者と長女、長女の夫(養子)、長女の長男(養子)、長女の次男(養子、)次女の6人です。長女夫婦とは同じ敷地の別棟に住んでいますので、長女の夫と内孫の二人と養子縁組をしていました。相続人は6人でも、申告の時に基礎控除を受けられるのは、養子一人となり、基礎控除は9000万円です。財産は6億5000万円で相続税は16700万円、配偶者の特例を利用しましたが、それでも納税額は8200万円。臼井さんは高いと思いましたが、税理士から出てきたのは、農家はみんなこれくらい払うものだという言葉でした。

【相続のプロが指摘する! ここが問題】

◇無税のはずが、配偶者も納税が必要だった

臼井さんは、配偶者は財産の2分の1まで無税ということは知っていましたので、税理士に自分の相続税がかからないようにして欲しいとお願いしていました。ところが、税理士が計算した財産の割合は配偶者が52%となっていました。無税を超えた2%は納税が必要となり、350万円も納税する事になったのです。

◇固定資産税は20万円なのに、相続評価は1億円以上!

傾斜地の山林の固定資産税評価は、1200坪全体でたったの20万円。ところが、相続税の評価は、1億1千万円もしているのです。固定資産税評価と相続税評価は違うと言うものの、これだけ違えば、相続税は数千万円も違ってきてしまいます。何度聞いても納得しかねるので、税理士に何度も確認しましたが、規定だからという回答。結局は、そのままの評価額で申告されてしまったのでした。

◇物納するのに、現金納付させられた

相続税の納税額は8200万円と確定しました。相続財産の中に現金はほとんどなかったので、納税は全て物納を希望していました。当然、全部物納するつもりが、税理士の先生は、1400万円は現金納付した方がいいとしきりに勧めるので、仕方なく、親戚から借入までして、なんとか納税を済ませたのでした。

◇物納予定地が無税の配偶者と共有となっていた

物納する宅地は既に区画整理で分筆されているので、そのうちの8区画を納税に充てればいいという考えでした。普通は、税額に見合った割合で単独に登記をします。相続税は個人によって取得財産により税額が違うからです。あるいは、税額の割合を考慮して登記をしますが、それをほとんど税額のかからない臼井さんも入れた4人の共有名義にしていました。

◇税額が違うのに物納予定地は均等な持ち分

納税が必要なのは、子供と養子の3人ですが、取得した財産の割合により、税額は違います。実家を引き継ぐ長女と婿養子がそれぞれ全体の15%、他家へ嫁いだ次女は全体の11%です。こうした場合、物納する土地の所有割合もこうした按分で割り振るのが、無駄がなくいいのですが、税理士はすでに4分の1ずつの共有としていました。

◇土地は共有で登記も済んでいた

土地は、共有ですでに登記までしてありました。しかし、物納するには、ほとんど納税のない臼井さんの名義がはいっているとできません。そこで、もう宅地に分筆してある土地をわざわざ合筆し、また分筆するという方法をとるしかなく、余分な手間と費用がかかります。

◇小規模宅地の評価減の選択ミス

小規模宅地評価減は、自宅でも、貸家でもいいことになっています。そこで必ずどちらの減額が大きいかを判断し、選択するのが常識です。臼井さんの場合は、貸家建て付け地を選択すれば自宅の倍の減額が得られ、相続税も数百万円下げられますが、選択を誤って自宅に適用しています。

◇宅地の評価の出し方が違う

区画整理され、造成された宅地は、地目が畑や山林であっても、現況が宅地ですから、1つの宅地として路線価で評価します。ところが、宅地と畑に分かれいているからと1区画の宅地の中で、2種類の評価をしてありました。

◇二次相続の配慮が足りない

臼井さんは、評価の高い宅地は娘夫婦にしておけば、二次相続が楽かと思い、区画整理された土地は娘夫婦にしたいと税理士の先生に伝えてありましたが、なぜか評価の良い宅地を相続しています。遺産分割は税務署に提出した後なので、もう訂正がききません。

【相続のプロの成果 現実はこうした!】

☆斜面の山林の評価をやり直す

評価で1億円以上もしている斜面の山林と自宅の裏のガケが評価のポイントです。現地を改めて確認してみると、その地形は本当に斜面で、土地の上と下の高低差は優に20mはあろうかと思われました。とても歩いて下りられるものではありません。自宅のうらも切り落としたガケになっています。とても1億円以上の評価があるとは思えません。

☆更正の請求で相続税を下げる

更正の請求の期限までは、まだ時間もあり、とにかく、土地の評価をし直し、相続税額を減らすことにしました。申告をしてもらった税理士の先生は、毎年確定申告をしてもらっている先生で、人柄的には信頼できるのですが、こと相続となるとやはり手におえなかったようです。臼井さんは、断るのもどうしたものかと躊躇する気持ちがありましたが、それでは事が進まないため、思い切って切り出したところ、先生も荷が重かったと言うことで、すんなりと引き継いで頂け、臼井さんもほっとしたということです。いくつかの致命的な失敗をカバーするべく、更正するわけですが、顧問というだけで依頼したのがまずかったと臼井さんは話しておられました。

☆登記のやり直し

4人共有となっていた土地8区画の物納予定地4区画は納税のある3人(子供と養子)名義に変更しました。割合は納税額で按分したものです。残る4区画は臼井さんと長女、養子の区画と臼井さんと次女の区画、臼井さん単独の区画に振り分けました。

☆物納の変更

当初予定していた物納4区画のうち、1区画は費用や借入返済のため売却しました。残る3区画を物納と変更することにしましたが、納税額が下がったおかげで、超過物納となり、余分は現金で返金されることになりました。

☆相続税還付・超過物納現金還付が実現

山林については鑑定評価をし、更正請求に添付して税務署に提出しました。自宅の土地や畑の評価をやり直したところ、評価は2億円程度の減額ができ、税額では7000万円程度の減額が実現しました。

後日の税務調査では、山林評価は問題なく了解がもらえました。税務署は郵便局の子供名義の預金を相続財産として課税したいと指摘してきましたが、それは子供が働いて貯金してきたものです。そうした理由書を添付してお陰で追徴金もなく、減額で確定したのでした。納税用にと考えていた4区画の土地は2区画を物納し、一部現金納付で済ませることができ、臼井さんは大変喜んでおられました。

【ここに注意する! お役立ちアドバイス】

◇斜面や不整形などの土地は、鑑定評価で評価を下げることができる

◇申告後1年以内は更正請求で相続税を取り戻せる

◇小規模宅地の評価減は効果が大きいところを選択する

◇納税用の土地を配偶者は相続しない

◇納税用の土地は納税割合で共有とする

弊社では様々なプランをご用意しております。

お気軽にお問い合わせください。

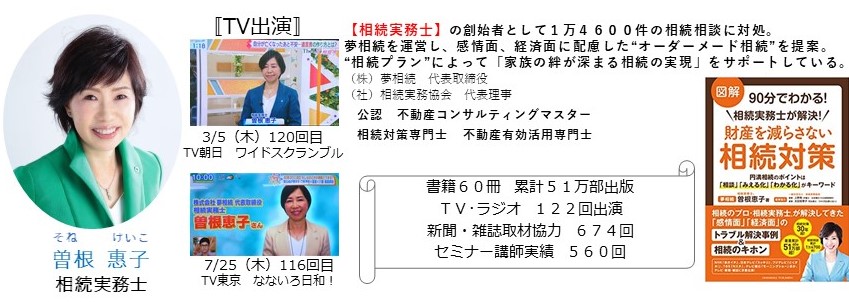

コラム執筆