夢相続コラム

弊社の活動内容や日々のできごと、お知らせなどをお伝えします

【相続ストーリー】~相続税を2億円以上節税できた清水さんの相続成功ストーリー~①

2019/05/08

■節税額の合計 2億3485万円

■節税項目 [遺産分割]小規模宅地等特例 [納税]配偶者税額軽減

[評価・申告]地積規模の大きな宅地、高圧線、墓地

[相続データ]

・依頼人:清水さん(男性40代)・職業 会社員

・被相続人:父

・相続人:母70代、次女40代、長男(本人)40代、亡長女の子3人20代

・遺言:なし

・財産構成 自宅、駐車場、アパート、預貯金

[相続税の節税額]

相続財産 11億7520万円

債務等 5020万円(アパートの建築費等)

◆小規模宅地減額 3720万円(330㎡ 80%適用)

◆地積規模の大きな宅地の特例による評価減A △6840万円

◆地積規模の大きな宅地の特例による評価減B △7030万円

◆地積規模の大きな宅地の特例による評価減C △1億5490万円

◆高圧線下の評価減 △1860万円

◆墓地による評価減 1100万円

評価減合計 3億6040万円

課税価格 7億6460万円

基礎控除(相続人6人) 1億1000万円

相続税総額 1億7980万円

◆配偶者税額軽減 8990万円

納付した相続税 8990万円②

当初の相続税総額 3億2475万円①

◆節税額 2億3485万円①-②

相続の専門家にたどり着くまで

清水さんが相談に来られたのは、5月下旬。父親が亡くなってから5ヶ月目です。

「一人目の税理士は質問しても回答がなく、任せられないと断わった。」「次にインターネットの税理士紹介サイトで探して会計士に依頼したものの、3ヶ月半の間も何ら進展がなかった。」「なんとかしないといけないと、書店で相続の本を探し、「生前の不動産対策」を購入、「頼むのはここしかない!」と思って、相談に来た。」ということでした。

財産の大部分が土地であり、なんとか節税できないかというご相談でした。

清水家は地元でも有名な代々の地主さんです。これまでも相続のたびに土地を少しずつ切り売りしてきましたが、長男としては先祖代々引き継いできた自宅の土地だけはどうしても残したいという切実な思いがあります。

そんな思いから、清水さんは四十九日法要を済ませてすぐに税理士に依頼をしたのです。

相談に来られたのは申告期限まで4ヶ月あまりという時期でしたので、切羽詰まった感じで、その場でコーディネートの委任を頂き、スタートしました。

相続コーディネートの提案・プロセスのまとめ

【遺産分割】

配偶者は二次相続対策ができる土地を優先的に相続することとしました。また配偶者の税額軽減の特例を最大限に受けられるよう、財産の半分は母親、残り半分は跡継ぎである清水さんが大部分を相続するかわりに、次女と長女の代襲相続人に代償金を支払うことにしました。

清水さんの不安は母親の二次相続のこともあり、合わせて考えておきたいというご希望でした。財産が多いため、今回は納税を減らすためにも配偶者の特例を利用することが妥当でしたが、そのままでは、二次相続の納税が増えてしまいます。よって、相続税の負担が少なくなる分割案、生前対策案も合わせて提案し、遺産分割の判断材料を提示しながら、選択できるようにしましたので、これからの不安も解消できました。

納税用地は、納税の負担が大きい清水さんの名義とし、次女、長女の代襲相続人は納税分も代償金としました。納税のない配偶者の名義は入れないようにします。

【評価・申告】

父親の所有地は、自宅が2000㎡、駐車場の土地も500㎡以上あるため、地積規模の大きな宅地の特例を適用することで節税するようにしました。

◇節税できた項目

1.小規模宅地の特例→配偶者が相続した自宅の土地に適用

(路線価の一番高い土地、330㎡80%減適用)

2.地積規模の大きな宅地の特例による評価減(駐車場A) 6840万円

(通常評価1億6000万円の土地は、地積規模の大きな宅地の特例で9160万円に)

3.地積規模の大きな宅地の特例による評価減(駐車場B) 7030万円

(通常評価1億6130万円の土地は、地積規模の大きな宅地の特例で9100万円に)

現地調査で土地の奥行きと、当該地周辺の戸建分譲住宅の規模を考慮し、地積規模の大きな宅地の特例を採用することが可能と判断し、減額をしました。

4.地積規模の大きな宅地の特例による評価減(駐車場C)1億5490万円

(通常評価3億2760万円の土地は、地積規模の大きな宅地の特例で1億7270万円に)

ちょうど土地の真ん中あたりで容積率が300%と200%に分かれる二方道路の土地があり、その用途境で土地の取得者をそれぞれ分けることで、マンション適地と判断される容積率の大きい部分を除いた土地に、地積規模の大きな宅地の特例を採用して、減額しました。

5.高圧線下による評価減 (駐車場D) 1860万円

(通常評価6270万円の土地は、広大地評価で4410万円に)

現地調査をしたところ、土地の上を高圧線が走っていることが確認でき、建物を建築する際に建築制限があるため、その分土地の評価減ができ、減額できました。

6.墓地隣接による評価減 (アパート土地) 1100万円

(通常評価1億1000万円の土地は、墓地減額で9900万円に)

アパートに隣接する土地は墓地となっており、特殊事情から10%を減額できました。

【納税】

納税は、土地を売却して捻出しなければならず、現地調査のあとすぐに、高圧線下の土地と駅から一番離れた駐車場と条件の悪い2ヶ所と決めました。その後、申告の準備と同時並行で売却活動を開始し、申告期限までに売却代金で納税ができました。2カ所とも相続評価以上の価格で売却できています。 つぎに、相続税申告手続きについて、清水さんの事例をもとにプロセスを紹介しましょう。

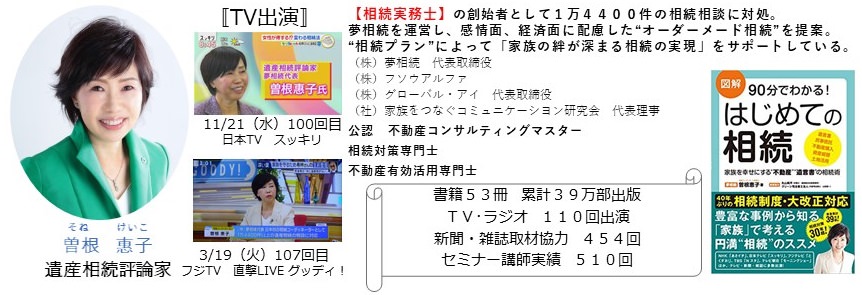

コラム執筆

私は相続対策のご提案とサポートをする夢相続を運営しており、いままでに1万4500人以上の相続相談を受けて、アドバイスやサポートをしてきました。

圧倒的な実例を見ているからこそ蓄積してきたノウハウや相続のコツがあります。

こちらのコラムの内容が詳しく書いてある『相続発生後でも間に合う完全節税マニュアル』は

こちらからもご購入いただけます。

お客様に合わせた不動産での資産運用コーディネートもご提供しています。