夢相続コラム

弊社の活動内容や日々のできごと、お知らせなどをお伝えします

【相続事例】99%終わっているので節税は無理と言われた辺見さん

2020/11/26

【相続事例】99%終わっているので節税は無理と言われた辺見さん

●【相続のあらまし】

☆早く母親を亡くし、父親は一人暮らし

辺見さんは父親を亡くし、妹と二人で相続することになりました。母親は辺見さんがまだ中学生のころに亡くなってしまっており、家事は辺見さんが切り盛りしてこられたのです。そんな事情もあり、結婚も妹よりあとになりましたが、縁があって他県へ嫁ぐことになりました。辺見さんの結婚を機に父親は一人暮らしとなりましたが、妹夫婦が500坪ある自宅の敷地のなかに家を建てて住んでおり、心配はありませんでした。

父親は生前対策として自宅の敷地の中にアパートを1棟建てています。他にも同じ市内に駐車場にしている土地や畑や山林を所有しており、評価は数億円になると予想されました。相続人は辺見さんと妹の二人です。

☆確定申告をしてもらっている税理士に依頼

辺見さんの父親が亡くなって、申告を誰に頼もうかというときに、当然のように毎年確定申告を依頼している税理士の先生が思い浮かびました。同じ市内の先生で、アパートを建ててからのつきあいなのでもう10年以上です。その税理士は70歳を過ぎており、税務署のOBだとのこと。辺見さんと妹の二人で税理士を訪ね正式に申告の依頼をして、申告準備はスタートしました。

☆高圧的な態度で、取り調べのようだった

まず辺見さんを悩ませたのが税理士の態度です。何事も高圧的で、正直に全部を出しているにも拘わらず、隠している預金があるのではないかと執拗に聞いてきます。辺見さんは何か悪いことをして取り調べをされているようだったと言います。それでも申告のためと我慢したとのこと。依頼してから半年ほどして税額は1億4200万円だと聞かされました。相続財産にはそれだけの現金はありません。

【相続のプロが指摘する! ここが問題】

◇土地評価は節税の余地がある

税理士が準備していた資料を確認したところ、土地についてはもっと丁寧に評価をすれば節税の余地があると判断できました。たとえば自宅の土地は、建物が建っているところと畑になっているところがあり、分けて評価をすることができます。また、別の土地は市道に面していますが、2.7mと狭く、建物を建てる場合はセットバックをしなければなりません。それは道路として見なされる部分で減額できます。

◇必要以上の評価で、財産は高くなっている

申告では、家庭用財産は一式いくらで評価をするのが一般的です。購入価格を足していけばかなりの額であっても、一式○○万円で通用します。税理士の評価は家庭用財産で200万円とありましたが、高齢の父親の一人暮らしですから、もっと少なくても差し支えないのです。他にも立木が10万円程度の評価で記載され、全体的に高く評価されており、細かく検討すると減額の余地がいくつもありました。

家庭用財産は、既に生活に使用しており、減価償却も考慮に入れると、普通の家庭で10から50万円が一般的です。また余程の銘木でなければ立木を個別に評価しなくてもいいのです。これで税務署は通ります。

◇申告書は税務署向きに作られる

税務署は間違いでなければ高い評価の方が歓迎されるはずです。また申告書もあれこれ細かい財産も計上されていれば信頼度は高いと評価をしてくれるのは当然ですが、現実はいくらか融通も利くものです。手堅い申告書は税理士の体面を守る保全措置であり、相続人の心情や立場を考え、節税してあげようという意識は全くないものでと思えました。

◇99%終わっているので、これ以上の節税は無理と言われた

なんとかもう少し節税できないかと思い、他に依頼したいと申し出たところ、99%は準備が終わっているので、これからの節税は無理だと言われたのでした。

こうした税理士は確固たる自分の考えがありますから、一緒に節税しましょうと言ってもまず協力してもらえません。節税する目的があるならば勇気を出してすっぱりと断ることが必要です。当然それまでの作業に応じて費用を支払わなければなりませんが、それ以上に節税ができるのですから、辺見さんにも決断をしてもらいました。

◇遺産分割協議のアドバイスはしてくれない

評価は、99%終わっているといいながら、財産をどう分けるかについては、姉妹で話し合って下さいというだけで、具体的なアドバイスはなにもありません。スケジュールや遺産分割のタイミングについての話もないので、現実にはなんら進んでいませんでした。

遺産分割が決まらないと納税も決まらないので、まずは最初にアドバイスすべき事柄です。

◇税理士会の役員は、相続人に有利か?

依頼した税理士は、税理士会の役員をしており、税務署にも顔が利くとのことを強調していました。辺見さんは、この税理士を断れば、税務署へ連絡をされて嫌がらせをされるのではないかと心配になり、断ることにはかなり躊躇したとのこと。しかし、相続人の味方ではなく、税務署の味方というのがはっきり感じられるのであれば、報酬を払って依頼する価値はありません。

◇聞きたいことも聞けない雰囲気ではいい申告はできない

辺見さんが依頼した立場なのに、その税理士は打ち合わせの段階から詰問調で、いろいろと不愉快になることばかりだったとのこと。まるで税務署のように感じ、とても味方になってもらえそうにはありませんでした。びくびくしながら、聞きたいことも聞けず、言いたいことも言えずという状態では、正確に把握できないこともあり、節税のヒントを引き出すこともできません。いい申告はできないと言えます。

【相続のプロの成果 現実はこうした!】

☆いくらかでも節税できればと、税理士は断った

申告期限まであと3ヶ月となった頃、辺見さんのご主人が本を読んでNPOに相談に来られました。いくらかでも節税したいとのこと。依頼した税理士は、申告準備は既に99%終わっているので申告費用は正規に請求するとのこと、またこれから節税などできるはずがないとのこと。それでもあきらめきれない辺見さんは、その税理士を断ることを決断されました。

☆土地評価をし直し、相続税3000万円を節税した

申告期限まであと3ヶ月という時期でしたが、できる限りの節税を目指しました。土地の評価をし直すことによって、まだまだ節税できることがわかり、提出した申告書の相続税額は、1億1200万円。99%終わっているという税額からは、それでも3000万円の節税が実現したのでした。思い切って断ってよかったと辺見さんは言っておられます。

☆納税できることを前提とした遺産分割をする

辺見さんと妹の二人でほぼ等分に分けることを提案、その中から納税用地を決めて、残る財産の内容を確認できたことで、提案した分割協議の内容で合意を得ることができました。

納税用とした土地二カ所は取得割合に応じて共有としました。預金は残して土地で納税する予定で、物納申請はしましたが、売却することができ、物納は取り下げました。

【ここに注意する! お役立ちアドバイス】

◇土地は丁寧に評価すれば評価をさげられ、相続税が安くできる

◇納税ができるような遺産分割をする

◇納税用の物納、売却用地であれば、納税割合の共有名義でもよい

◇申告期限が迫っていても節税は実現できる

◇税理士と意思の疎通がはかれなければ節税はできない

弊社では様々なプランをご用意しております。

お気軽にお問い合わせください。

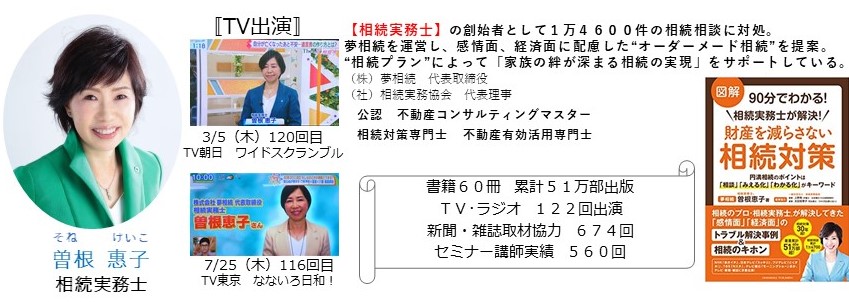

コラム執筆