夢相続コラム

弊社の活動内容や日々のできごと、お知らせなどをお伝えします

【相続実務の事例】<代々地主型>鑑定評価で7580万円節税した坂本さん(1ヶ所の土地に鑑定評価適用)

2020/07/15

【相続実務の事例】<代々地主型>鑑定評価で7580万円節税した坂本さん

(1ヶ所の土地に鑑定評価適用)

●相続データ

○被相続人 父(不動産賃貸業・70代)

○相続人 3人(配偶者80代、長男50代(本人)、次男50代)

○財産の構成 自宅、賃貸アパート・マンション、貸店舗、更地、有価証券

●相続の状況

坂本さんの父親の楽しみは競売で不動産を購入することでした。賃貸アパートや賃貸マンション、貸店舗等、少しずつ収益物件を買っていって不動産賃貸業を営んできました。建物は築年数が経過しているものもありますが、都内のわりといい場所にあるものがほとんどで、収益があがってきた頃から、税金対策で賃貸管理業の法人も設立しています。長男である坂本さんは実家から比較的近くにある父親の賃貸マンションの一室を住まいとし、次男は他県に住んでいましたが、高齢になってきた両親の面倒を看るため家族と一緒に同居を始めました。父親は80歳を過ぎた頃から体調を崩し、そのまま入院。結局退院できることなく、亡くなってしまったのです。

●相続の課題

坂本さんの父親は遺言を残していませんでしたが、兄弟の仲は良く、親子の関係も問題ありませんので遺産分割協議で揉める要素はありません。

不動産管理会社の紹介で、毎年会社と個人の両方の確定申告をお願いしている税理士の先生はいますが、相続税の申告については土地の評価等、相続に強い専門家に依頼をしたほうがいいのではと考えていました。こちらに相談に来られたきっかけは、坂本さんが私の本を読まれたとのことです。相続税はかなりかかるだろうと予想していましたが、やはりできるだけ節税をしたいということから、こちらにコーディネートを依頼されました。

相続財産の大部分は収益不動産ですが、他県に1箇所祖父から相続した広い土地を所有しています。もともと祖父が自宅を建てて住んでいましたが、祖父が亡くなったあと管理が大変という理由から解体をし、現在は更地の状態です。土地の形状が特殊で、接道している間口は2m、奥に行くにつれて末広がりになっているため、面積が広いだけで利用が難しく、この土地の評価が一番の課題だと思えました。

隣には祖父の妹にあたる親戚が住んでいますが、祖父の生前に境界の位置で揉めた経緯があり、またこの土地を除けば所有している不動産は自宅を含めすべて収益があがりますので、売却ができるなら相続税の納税はこの土地を売って支払いたいと家族でも話しをしていました。

【遺産分割】 遺言がないので、遺産分割協議をする予定

【評価・申告】 特殊な形状の土地があり、評価がポイントになる

【納税】 現金で足りない分は、どこか土地を売却しなければならない

●解決へのアドバイス

○鑑定評価を採用

土地のあるエリアの開発許可が必要な面積は500㎡で、周辺の開発状況を確認したところ、高層住宅はなく、専用住宅ばかりなので、広大地評価は適用可能と判断できましたが、役所調査をして市の建築基準条例を確認したところ、間口の関係で建築面積や戸数など建築できる建物がかなり制限されることが分かりました。広大地評価でもまだ高いと言えますので、税理士と協議した結果、鑑定評価をすることにしました。現状では開発道路も入れられないため、分譲地として売り出すことも不可能であることから、相当の減価が見込まれるのではないかと予想されました。鑑定の結果、広大地評価の約40%程度に減額ができました。

○道路幅員の狭い土地はセットバック分を評価減する

所有不動産の中に、前面道路の狭い古アパートがあります。公道から3mの私道を通ってそのアパートに入るのですが、私道は父親の名義です。名義は父親のものでも、現実にはその周辺に住んでいる人たちが道路として利用しています。調べたところ、父親が競売でアパートを購入したときに道路も一緒に買っていました。特定の複数の人が通行する私道としての評価になり、30%で評価します。

また道路の幅員は3mしかありません。建築基準法では、道路の中心からそれぞれ2mずつ後退した線を道路の境界線とみなし、建物の建て替えを行う場合は、その境界線まで後退(セットバック)して道路敷きとして提供しなければならないことになっています。このようなセットバック部分に該当する土地も30%で評価し、減額できました。

○遺産分割協議

節税のために、配偶者の特例を最大限に生かし、納税の負担が最小限になるよう配慮した遺産分割案を提案しました。また兄弟については、坂本さんの希望で現金や有価証券とし、残りは売却する土地を兄弟の共有としました。

●ここがポイント・節税と注意点

【遺産分割】

・配偶者の特例を最大限に利用して節税した

・納税用地は配偶者の名義をいれず、兄弟の共有とした

【評価・申告】

・1ヶ所の広大地に鑑定評価を適用して評価減した

・道路の幅員が狭い土地は、セットバック分を減額した

【納税】

・接道条件の悪い土地を売却して納税した

・早めの売却で延納利息が不要

・相続税の取得費加算の特例を利用した

●相続税の節税額のまとめ

※小規模宅地等の特例改正前の事例です

相続財産 4億2503万円

◆小規模宅地減額 △ 4293万円(240㎡80%適用)

◆生命保険非課税 △ 200万円

◆死亡退職金非課税 △ 1500万円

債務等 △ 635万円

課税価格 3億5875万円

基礎控除 △ 8000万円(相続人3人)

相続税総額 6656万円②・・・最終の相続税額

◆配偶者税額軽減 △ 3328万円

納付した相続税総額 3328万円・・・正味財産の7.8%

当初の相続税総額 1億 908万円①・・・節税考慮なしの場合

◆評価減の節税額 4252万円①-② ③

◆配偶者税額軽減 3328万円 ④

◆節税額の合計 7580万円・・・財産の17.8%残った

◆主な評価減の合計1+2 △1億4788万円

<評価減1> ◇鑑定評価の減額 △1億2146万円

(※土地1空地 通常1億8146万円→広大地1億132万円→鑑定評価6000万円)

<評価減2>

◆小規模宅地 △ 4293万円

誰が→配偶者 どこに→自宅 割合→240㎡80%適用

比較→賃貸土地の場合 3000万円200㎡50%

※賃貸用の土地よりは自宅に適用したほうが減額が大きいと判断した

弊社では様々なプランをご用意しております。

お気軽にお問い合わせください。

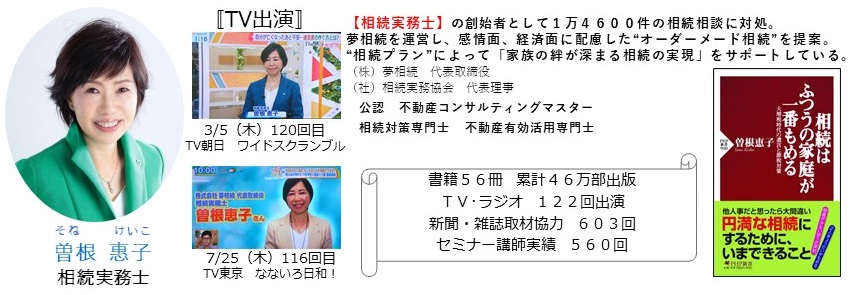

コラム執筆