夢相続コラム

弊社の活動内容や日々のできごと、お知らせなどをお伝えします

【評価】居住用、事業用地に対する減税の特例

2018/01/17

居住用、事業用の土地には減税の特典がある

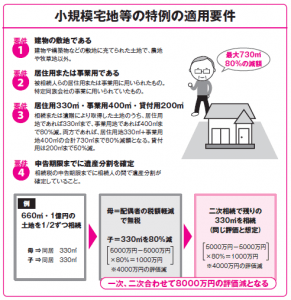

被相続人が事業や居住のために使っていた土地は、相続人にとって生活基盤財産であり、 納税のために簡単に手放すことができない事情があります。そこで、相続した土地のうち、居住用は330㎡まで、事業用は400㎡までに対し、一定の割合で土地の評価額を減額できる制度があります。この特例を「小規模宅地等の特例」といいます。

この特例の対象区分は、「特定事業用宅地等」「特定居住用宅地等」「特定同族会社事業用宅地等」および「貸付事業用宅地等」のいずれかに該当する宅地等となっています。

①80%の減額適用

特定事業用地に該当する場合は、親の事業を子が引き継ぐこと等が要件となり、居住用 の土地は相続後も継続して相続人が居住することなどが要件となる。

②50%の減額適用

賃貸事業用の土地は200㎡までが限度で、相続後も継続して貸付事業を行うことが要件 となる。

居住用の特例と事業用の特例を合わせて730㎡まで使える

80%の減額を受けることができる居住用の土地330㎡と事業用の土地400㎡については、 従来であれば、合わせて400㎡までとされていました。

しかし、2015年1月1日より条件が緩和され、併用して減額を受けることができるようになりました。よって合わせて730㎡まで80%減額できるため、同居して家業を継ぐ相続人のメリットが大きくなったといえます。

小規模宅地等の特例を節税に活かす

遺産分割によって節税する方法の1つに、この「小規模宅地等の特例」をうまく利用することが挙げられます。

居住や事業を継続する人が相続することで適用でき、減額が大きくなるので、相続税を 減らすことにもつながります。

居住や事業を継続する人が複数いる場合は、誰から優先して特例を適用させるかを検討する必要もあります。たとえば、父の死に伴って母と子が相続する場合、母には配偶者の税額軽減を適用し、子から優先して小規模宅地等の特例を適用させます。そして、母が死亡 したときの二次相続では、再び特定居住用宅地等として減額を受け、トータルでの節税を 実現します。なお、居住用の土地と事業用の土地が別にあり、路線価が違う場合は、どちらに適用すると節税額が大きくなるかを比較してから選択するようにします。

今回のキーワード 小規模宅地(しょうきぼたくち)

被相続人の事業または居住の用に供されていた宅地等のうち、一定の面積までを指す。居住用は330㎡、事業用は400㎡まで、貸付用は200㎡まで、一定の割合で減額できる「小規模宅地等の特例」を使うことで、納税額を減らすことができる。

今回のポイント

・事業や居住のために使っていた土地を相続する場合は、減額の特例があり、2015年度より条件が緩和された。

・居住用は330㎡、事業用は400㎡まで、評価額を減額できる。

・居住用地の特例と事業用地の特例は併用できる。

- 関連書籍 : 『図解でわかる 相続税を減らす生前の不動産対策』

- セミナー : 夢相続の相続対策セミナー日程一覧

- 無料ダウンロード資料 : 相続後にできる節税策事例集【遺産分割編】