夢相続コラム

弊社の活動内容や日々のできごと、お知らせなどをお伝えします

【納税】所得費加算の特例を利用し、3年以内に土地や建物を売却して節税

2018/02/07

譲渡所得は取得費加算の特例を活用する

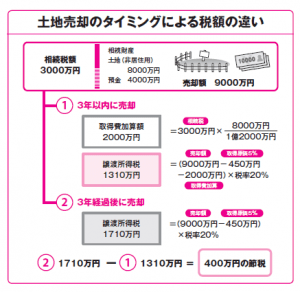

納税資金を作るために、土地や建物などを売却する方法があります。しかし、土地や建物などの不動産を売却する際には、売却益に対して譲渡所得税、住民税が課税されるという原則があります。不動産の売却益に課税されるとなると、手取り額が少なくなり、相続税の納税を控えた相続人にとっては負担です。

そこで、相続により取得した土地、建物、株式などを一定期間内に売却した場合には、相続税額のうち一定金額を譲渡資産の取得費に加算することができる特例があります。つまり、実質的に売却時の税金を少なくできるわけです。この特例は「取得費加算の特例」といい、譲渡所得のみに適用があります。

特例の要件と加算する相続税の額

特例を受ける要件は、次のとおりです。

・相続や遺贈により財産を取得した者であること。 ・その財産を取得した人に相続税が課税されていること。 ・その財産を、相続開始のあった日の翌日から相続税の申告期限の翌日以後3年を経過 する日までに譲渡していること。

また、取得費に加算する相続税の額は、次のイおよびロで計算した金額の合計額、またはハの金額のいずれか低い金額となります。

イ 土地等を売った場合/土地等を売った人にかかった相続税額のうち、その者が相続や遺贈で取得したすべての土地等に対応する額。

ロ 土地等以外の財産(建物や株式など)を売った場合/土地等以外の建物や株式など を売った人にかかった相続税額のうち、譲渡した建物や株式などに対応する額。

ハ この特例を適用しないで計算した譲渡所得の金額。

納税が必要な相続人が土地を取得する

ここでいう土地等には、相続時精算課税の適用を受けて相続財産に合算された贈与財産である土地等や、相続開始前3年以内に被相続人から贈与により取得した土地等が含まれます。

相続が発生したときに棚卸資産や準棚卸資産だった土地や、物納した土地および物納申請中の土地などは含まれません。

よって、相続税の納税のために土地を売却する場合は、相続税の納税が必要な相続人が取得することでこの特例を適用でき、譲渡税の節税につながります。

また、納税が不要な配偶者や相続人が土地を取得し、売却しても、特例を適用することはできません。遺産分割時には、納税額と売却予定を視野に入れて遺産分割をするようにします。

今回のキーワード 相続時精算課税(そうぞくじせいさんかぜい)

贈与によって財産を取得した場合に、価額の累積が2500万円以下であれば贈与税が無税となり、2500万円を超える場合は 超えた部分の20%を贈与税として納税する制度。65歳以上の親から20歳以上の子どもへの贈与が対象となる。相続のときに、それまでの贈与税を精算して、相続税を納税するものであり、いわば相続税の仮払いといえる。

今回のポイント

・土地や建物を売却して納税する場合、譲渡所得税が軽減される特例がある。

・「相続開始日の翌日から申告期限の翌日以後3年」が特例を受けられる譲渡の期限。

・納税が必要な相続人が取得することで特例が適用できる。

- 関連書籍 : 『図解でわかる 相続発生後でも間に合う完全節税マニュアル』

- セミナー : 夢相続の相続対策セミナー日程一覧

- 無料ダウンロード資料 : 相続後にできる節税策事例集【遺産分割編】