夢相続コラム

弊社の活動内容や日々のできごと、お知らせなどをお伝えします

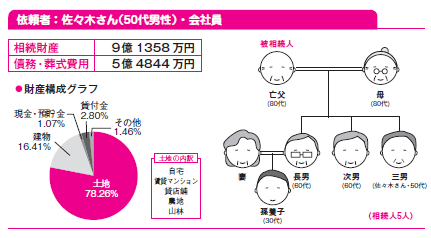

【評価・申告の節税事例】対策済みだが財産の多くが不動産で、納税のための現金が残っていない佐々木さん

2018/04/02

【相続人の課題】できるだけ不動産を節税したい

佐々木家は代々の資産家です。父親は長男として家を継ぎ、祖父から相続した土地を活かして建築会社と運送会社も創業して、幅広く事業を展開してきました。また、地方議会の議員にもなり、社会貢献もしてきました。

そうしたことから、長男と次男は早くから父親の会社に入り、忙しい父親の代わりに会社経営。数年前に、株も2人の子どもに譲渡し、法人の継承は終えました。

父親の相続に際し、財産の大部分が不動産でした。現金は会社に貸し付けしているため、納税できる現金が残っていないことが大きな不安材料となりました。土地はほとんど活用しており、売却できないという事情もあります。節税対策として賃貸住宅を建ててきましたが、それでもまだ相続税がかかりそうです。

長男が会社の顧問税理士に相談しても、節税のノウハウがなさそうだということです。

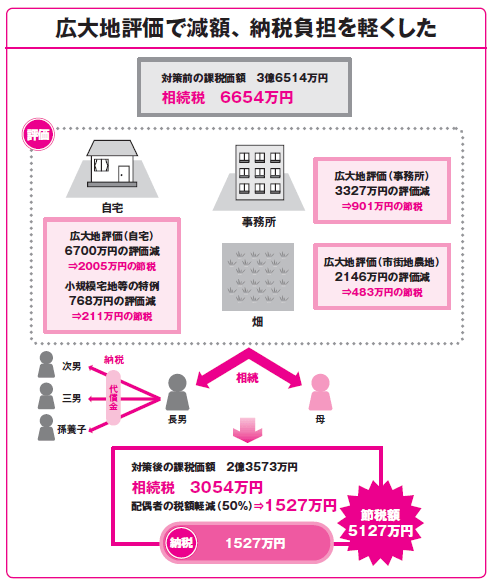

【相続実務士の提案】広大地評価を適用し評価額を下げる

佐々木さんの父親が所有していた土地は地方都市にあり、広大地の要件は1000㎡です。自宅、会社が使用している土地、市街化区域にある畑の3カ所が該当しており、現地調査をしたところ、周辺は住宅地であり、地形も道路負担が必要で、3カ所とも広大地評価を適用することが妥当だと判断できました。更地ではなく、自宅や事務所が立っていても、再利用するときに住宅地に適していると判断される場合は広大地の適用ができます。

小規模宅地等の特例は、自宅と賃貸住宅用地を比較し、減額が大きい自宅に適用しました。貸付金を相続した長男が会社から返済してもらうことで資金化し、納税資金にしました。佐々木さんを含め他の相続人には長男から代償金を支払うようにし、全員の納税を済ませました。財産の半分を相続した母親の二次相続もありますが、広大地の評価ができることがわかり、土地評価が下がったため、相続税の負担も想定できています。

結果として、節税額は5127万円。

1000㎡以上の土地3カ所を広大地評価した事例です。

(補足)広大地評価は平成29年度中の相続発生については適用できますが、平成30年度からは「規模格差補正率」により算出することになりました。

- 関連書籍 : 『図解でわかる 相続税を減らす生前の不動産対策』

- セミナー : 夢相続の相続対策セミナー日程一覧

- 無料ダウンロード資料 : 相続後にできる節税事例集【納税編】