夢相続コラム

弊社の活動内容や日々のできごと、お知らせなどをお伝えします

相続実例コラム【相続税は、どんな場合に申告が必要なのか】申告をして納税はなくなった前田さん

2020/03/09

相続実例コラム【相続税は、どんな場合に申告が必要なのか】申告をして納税はなくなった前田さん

●財産とご家族の状況

●依頼者 前田さん・自営業

●相続人予定 長男

●財産の内容 自宅、預金

●相続人は長男一人

前田さんの母親は、配偶者を亡くし、晩年は一人暮らしをしておられました。子供は前田さん一人で、東京で飲食店を経営しています。父親が亡くなったあと、前田さんは自分の自宅に呼び寄せて同居してはどうかと何度か母親に提案してきましたが、父親が建てた自宅に愛着があり、最寄り駅から至近の立地と環境も気に入っているので離れる気持ちはないと、ずっと一人暮らしをしてきました。その間、前田さん夫婦が折りを見て訪れていましたで、前田さん夫婦にとっては、十分親孝行を果たしたという満足感があります。

●相続税の申告が必要

まずは、相続手続きの進め方を判断するため、亡くなった日現在の相続財産と負債を確認しました。財産は自宅の土地建物と預金のみ、建物は1Fが自己住居、2~4階は7世帯の賃貸マンションです。最寄り駅は人気のある快速停車駅で、駅から徒歩3分の好立地ということもあり、建築以来ほぼ満室で稼働し、相続が発生したときも空室はありませんでした。建築資金の借入がなく、母親の生活資金としては十分過ぎるぐらいの家賃収入がありましたので、概算の評価を行った結果、自宅と預金だけでも、相続税の基礎控除である6000万円を超えてくることが判明し、相続税の申告が必要となりました。

●解決へのアドバイス

◇申告をして小規模宅地等の特例を適用

相続税の基礎控除を超える財産がある場合、相続の開始した日の翌日から10ヶ月以内に、被相続人の住所地を管轄する税務署に相続税の申告書を提出しなければなりません。

前田さんの場合、不動産は母親の自宅であったため、被相続人が居住していた自宅等を相続する場合に、一定の要件を満たせば、一定面積までの部分について評価減ができる小規模宅地等の特例が受けられます。前田さんは特例の適用を受けて、納税が無くなりました。

◇貸金庫も手元現金として計上する

前田さんのお母さんは、銀行預金の他に貸金庫に預けていた分を含め、合計300万円以上の手元現金がありました。当初前田さんは、貸金庫のお金まで分からないのではということで、計上することに消極的でしたが、きちんと計上したほうが無難で、また計上しても納税が無いことを説明し、かえって胸の支えがとれたそうです。早い段階で申告を済ませ、相続手続きが完了したことで、安心されたのでした。

●相続実務士のアドバイス

・財産の全体像を把握し、申告の要否を判断する

・小規模宅地等の特例の受けるためには、申告をしなければならない

・申告をすれば、納税しないで済む場合がある

弊社では様々なプランをご用意しております。

お気軽にお問い合わせください。

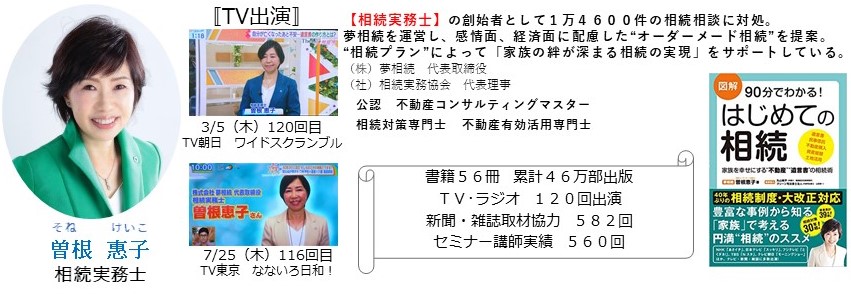

コラム執筆