夢相続コラム

弊社の活動内容や日々のできごと、お知らせなどをお伝えします

【相続実務の事例】相続後のコーディネート手続きプロセスとポイント(2) 6~10

2020/07/27

【相続実務の事例】相続後のコーディネート手続きプロセスとポイント(2) 6~10

相続になったけれども、手続きをするのに、なにから準備をしていいかわからない、というのが多くの方の現実でしょう。

そんなときに頼りになるのは、相続の専門家です。

前回に続いてステップ6~10をお伝えしましょう。

相続コーディネートの手続きプロセス・フローチャート

ステップ1.相続の専門家に相談

↓

ステップ2.相続財産・債務の確認・法定相続人の確認、遺言書の確認

↓

ステップ3.費用の見積もり、資金計画

↓

ステップ4.専門家の選択、委任、業務委託契約

↓

ステップ5.遺産分割協議と協議書の作成

↓

ステップ6.財産評価と相続税額の算出

↓

ステップ7.節税案の提案と検討(相続税が出ない場合は、不要)

↓

ステップ8.相続税の申告書作成、申告、相続税の納税(相続税が出ない場合は、不要)

↓

ステップ9.名義替え(不動産登記、預金等)

↓

ステップ10.納税対策、今後の生前対策の実行

●ステップ6.財産評価と相続税額の算出

財産の概算評価と相続税額の試算

全て間の財産・債務を相続税評価で集計をして、合計額を出します。

さらに生命保険、退職金等見なし財産も含めた評価額とします。

算出した合計額に対し、相続税の試算をします。

●ステップ7.節税案の提案と検討

節税案の提案と検討

現実には相続税は安くできるのです。どうすれば相続税が安くできるのかというと”申告の評価を下げる”ことだと言えます。評価を下げれば相続税も下げることができるからなのです。財産の評価を下げることができる主なものは不動産です。

また、他の財産でも評価を下げる要因はいくつもあります。そうした個別の状況を引き出し、確認することで、個々の減額の要素を一つだけでなく、二つ、三つと積み重ねていくことで、”申告の評価を下げる”ことができ、合法的に相続税を安くできるのです。

●ステップ8.相続税の申告書作成、申告、相続税の納税

相続税の申告書作成と提出

現実の相続では、相続になってしまってからの申告が一番大事なのです。生前対策をしている場合でも、していない場合でも、亡くなったときの財産をどう分割し、どう評価し、どう申告するかによって相続税は大きく変わる可能性があるのです。また、申告を誰に頼むかによっても、相続税は大きく変わってきます。申告のときに”節税の意識”をもって取り組まれるのであれば、亡くなってからでも節税は十分に節税は実現し得るのです。

こうした検討を重ねた申告書を作成、税務署に提出するようにします。

納税

原則は、申告日が納税の期限でもあります。但し、現金納付が困難な場合は、延納という分割払いや土地で納付する物納の制度も利用できます。

●ステップ9.名義替え(不動産登記、預金等)

名義替え(不動産登記、預金等)

財産の名義を亡くなった人から相続人に変更、登記します。また、金融機関の預金や有価証券も同様であり、名義を変更するか、解約して換金します。

●ステップ10.納税対策、今後の生前対策の実行

納税対策、今後の生前対策

現金で一括払いができない場合で、土地を所有している場合は、土地を有効利用して賃貸物件を建て、賃貸収入の中から相続税を返済していく方法もあります。

また、不動産を相続したことの節税対策として賃貸事業を計画することもできます。

弊社では様々なプランをご用意しております。

お気軽にお問い合わせください。

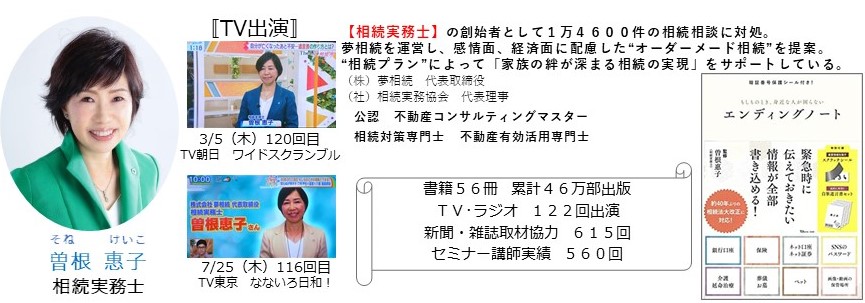

コラム執筆