夢相続コラム

弊社の活動内容や日々のできごと、お知らせなどをお伝えします

元気なうちに全財産を把握

2021/05/31

元気なうちに全財産を把握

いつか訪れるひとり暮らしに備えて、快適にリフォームしておいた「家」。しかし、いざ相続するとなるといちばん厄介なのも「家」だ。

もし自宅が夫名義だった場合、家を含む遺産の相続人は妻と子供だけではない。子供がいなければ、夫の両親、次いで兄弟にも相続権が発生するのだ。

遺産は、家や車、金融資産などすべての財産を金額に換算したものを相続人に分配する。そのため、金融資産が少ないのに相続人が多いと、分配のために住む家を手放さざるを得なくなるケースもある。

そうならないために、まずは夫が元気なうちに全財産を把握して、遺産総額と相続人を確認しておくべき。できれば、相続人全員が、どんな財産があるかを事前に共有するのが理想。

夫がリタイアするタイミングに確認しておくとよい。最近は60代でも働いている場合が多いので、70才くらいを目安にして。

妻が家を相続する場合、従来の「所有権」と、所有権を持たなくても配偶者ならそのまま住み続けられる「配偶者居住権」のいずれかを選べる。

配偶者居住権は、遺産の分配のために妻が家を手放さなくてもいいように、‘19年に新たにつくられた権利。これを選ぶと、その家に住み続けられますが、所有権は子供など妻以外に渡る。住み慣れた家でずっと暮らしたいという人は、配偶者居住権を選ぶとよい。

配偶者居住権を選ぶと、所有権を失う分、預貯金など金融資産を多く相続できるメリットがある。

一方の所有権は、住むも売却するも自由。〝ひとり暮らしになってこんな広い家はいらない〟と、住み替えや介護施設などを考えているなら、所有権を選ぶのがいい。

所有権を選ぶと相続税がかかるが、『配偶者控除』によって1億6000万円までは非課税になるので、多くの場合、この非課税枠の中に収まるはず。

遺産を分配しても余裕があるなら、家を売却して住み替え費用に充てることもできる所有権の方が、自由度が高いといえそうだ。

いずれにしろ、どちらを選ぶかはその他の財産がどれだけあるかにかかってくる。

金融資産が多ければ、配偶者居住権を選んだとしても妻の老後は立ち行くだろうし、その他の財産が少なければ、その後の生活を考えて家を売ることも考えなくてはならない。

しかし、財産の把握はそう簡単な話ではない。

「いま、夫から月々の生活費を受け取ってやりくりしていますが、銀行口座などの大きなお金は夫任せで、どこにどれだけあるか、よくわかっていません。夫はまだ元気で〝おれに任せておけ〟と言うばかりですが、先立たれたときのことを考えると‥‥」

こんなふうに、夫が全財産を管理している家庭も少なくない。

また、夫婦共働きの家庭などは、それぞれが自分の収入や貯蓄を別々に管理していて、家庭の資産の全体像が把握できていないこともある。

しかし、いざ夫に先立たれると、気持ちが落ち着いていない中で財産を探さなければいけないのは時間も手間もかかる重労働。

そうならないためには、とにかく生前に情報を共有しておくことが重要だ。不動産はもちろん、銀行口座や株式・投資信託などの金融商品、生命保険、車のほか、住宅ローンや借入などの〝負の遺産〟も含め、ありとあらゆる財産をリストアップして、まとめておくこと。

ネット銀行やネット証券の取引などは、IDやパスワードも記録して、厳重に保管を。貸金庫の有無も忘れずに。

全財産が把握できたら、生前に遺言書を書いてもらうのが、めんどうごとを避ける最善策。

遺言書には、自分で書く『自筆証書遺言』と公証役場で作る『公正証書遺言』があります。公正証書遺言の作成は、財産額によっては30万円前後かかる場合もあるが、〝内容に不備があって遺言書が無効になった〟といったトラブルがなくなる。

「誰に何をどのくらい相続させる」という意志を書いた遺言書と、「全部でこれだけの財産があります」と書いた財産目録の両方を正しい書式で作成しなければ、遺言書は効力を持たない。できる限り、専門家の力を借りて作るのが得策だ。

自筆証書遺言を作成する場合は、これまでは自宅で保管するしかなく、紛失や改ざんのリスクがあったが、今年7月から法務局で保管できるようになりました。内容の不備などの確認はしてもらえないものの、家庭裁判所の検認(遺言書を確認してもらう手続き)が不要になったほか、パソコンでの作成や、代理人による作成も可能になった。財産目録として通帳や保険証券などのコピーを添付することもできるようになり、遺言書の作成は以前よりかなり手軽になっている。

あらかじめ財産を分けておく「生前贈与」というやり方もある。

夫が元気なうちに、妻が自分名義の口座を持っておくことをおすすめする。

夫から渡される毎月の生活費のうち、残った金額を自分口座に入れておくといい。生前贈与は、年間110万円までなら非課税で、申告も不要。前もって相続財産を減らすことで、相続税対策にもなる。

相続を〝争続〟にしないためには、事前の把握と、家族での情報共有が重要だ。

一方で、いつまでも「わが子のために何かしてあげたい」という親心も、押しつけないようにしたい。

〝子供に家を残したい〟という人は多いですが、子供側の意思確認を忘れていることがある。

子供に財産を残すつもりでいても、家は年々老朽化して価値が下がるし、所有しているだけで維持費もかかる。子供にとって負担にしかならないことも多い。そういった意味でも、財産を正確に把握して、どうやって相続するか考えておくことは非常に重要。

弊社では様々なプランをご用意しております。

お気軽にお問い合わせください。

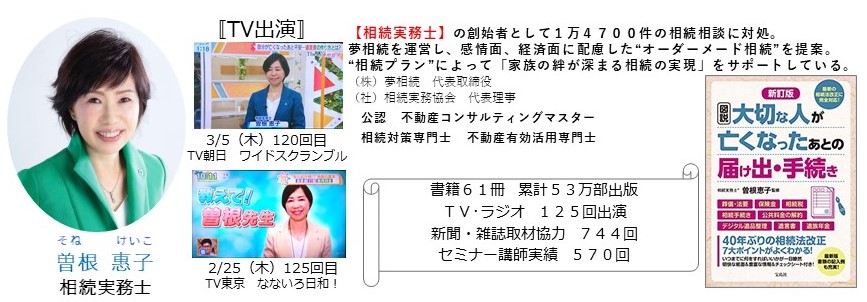

コラム執筆