夢相続コラム

弊社の活動内容や日々のできごと、お知らせなどをお伝えします

【価値ある相続を実現する】節税して財産を残す実例1

2021/09/01

【価値ある相続を実現する】節税して財産を残す実例1

節税して財産を残す相続の秘訣

◇節税できない相続の共通項

・遺産分割の争いがある・・・遺産分割をまとめることで手一杯

・税理士に節税の意識がない・・・相続税を払うのは当たり前という意識では節税できない

・税理士に相続のノウハウがない・・・経験と知識により、節税を導き出す

◇節税できないとどうなる

・相続税の重税・・・確定した相続税は払わなくてはならない

・延納の負担・・・分割払いはできるが、利子税もかかる

・財産が無くなる・・・相続財産が減ってしまう

・次の世代へ引き継げない・・・

◇節税できなくても解決する方法

・申告内容を相続税の専門家にチェックしてもらう・・・税理士と言っても相続の専門

家でなければミスがあったり、節税できる余地を残しているかもしれない

・1年間は更正請求できる・・・申告し直せば節税の可能性はある

・5年間は嘆願書を出せる・・・申告の間違いがあれば訂正して還付が受けられる

◇節税して財産を残す秘訣

・節税の意識を持って取り組めば成果は出せる

・節税のノウハウがある専門家に依頼する

・専門家の節税案を信頼して決断する

配偶者の特例や分割の仕方で節税した実例

実例1 配偶者の割合を長女と調整して節税した八代さん

□八代家のプロフィール・・・相続人は同じ世帯

・相続人関係図

被相続人 夫(農家)

相続人3人 妻(農家)

長女(主婦、両親と同居)

養子(長女の夫、会社員、同居)

・分け方にはこだわらない

八代さんは、専業農家です。若い頃より夫婦で耕作をしてきましたが、夫は高齢になるにつれ、体調を崩して入退院を繰り返すようになり、亡くなってしまいました。

所有地の面積は全部合わせると5000坪近くあり、財産評価の大部分が調整区域にある自宅と畑です。市街化区域の中にも、1200坪の土地があります。

相続人は八代さんと同居する娘夫婦で、同じ世帯です。どう分け方でもいいから、なるべく相続税を安くしたという希望でした。

・財産の大部分が土地

八代さんの自宅と隣接する畑は、調整区域ですが、面積は一体で1700坪もあります。また、近隣にはあと三カ所の畑と田があります。また、市街化区域の中にも、1200坪の土地があり、所有地の面積は5000坪近くあります。財産評価の大部分はもやはり土地が占めています。財産総額は3億円で、予想される相続税額は5300万円となりました。配偶者の無税を考慮したとしても納税額は、2650万円となります。

・土地の売却代金を妻名義に

夫は、5年ほど前に土地を売却しています。その売却代金は約4000万円でした。一時は、八代さん名義の定期預金にしましたが、半分の2000万円は妻の老後資金になればという気持ちで、妻名義の定期に変更しました。夫が亡くなったとき、その定期預金はそのまま八代さん名義で残っていました。本来は贈与ですが、申告をしていないので、八代さんの相続財産として加えて、申告することにしました。

相続コーディネートのポイント

・固定資産評価額の間違いを発見

市街化調整区域の評価は固定資産税評価額をもとに算出します。ところが、八代さんの土地の固定資産税評価額を確認したところ、矛盾があることがわかったのです。自宅に隣接する1700坪の畑は、以前より畑であり、当然現在も畑として耕作しています。ところが、評価額は宅地と明記され、5700万円と評価されていました。

・固定資産税の間違いを訂正

固定資産税評価を決めているのは、市の税務課です。八代さんは、農地が宅地として評価されていることを税務課へ申し出たところ、担当者が、すぐに現地調査に来てくれました。そして、固定資産税評価額は簡単に畑として評価替えがなされ、証明書は再発行されました。畑としての評価額は290万円。宅地としての評価と比較すると実に20分の1になったのです。

・配偶者の取得割合を増やす

八代さんの相続税は5300万円と予想されたところ、2500万円となりました。全体は減ったのですが、配偶者が半分相続すると納税は1250万円となります。

そこで、もっと節税する目的で、配偶者は1億6000万円までを相続するのは無税という特例を最大限に生かすことにしました。八代さんの取得する財産の額を1億6000万円近くにするには調整が必要です。そこで、土地の一筆を長女と共有することにし、ぎりぎりの按分割合を算出して決めました。

八代さんの取得額は1億5900万円、割合は、76.56%となりました。免除された相続税は、1900万円で、納税するのは600万円で済ませることができました。

価値はココ!

○配偶者の税額軽減は1億6000万円まで無税の特例を利用

配偶者の特例を最大限に利用した結果、節税できた相続税は1908万円

相続税の76.56%が節税できた

○配偶者の財産の取得価格が1億6000万円になるようにした

土地を長女と共有して、ぎりぎりのところまで調整した

○畑の固定資産税評価の間違いに気がついた

固定資産税の間違いを指摘し、訂正してもらったお陰で、評価は20分の1になった

○相続税と固定資産税が下がる

畑の固定資産税評価を訂正したことで相続税と固定資産税の両方が下がった

○贈与は相続財産とする

過去の贈与で申告していない場合は、贈与税ではなく、相続財産とした方が税金が安い

弊社では様々なプランをご用意しております。

お気軽にお問い合わせください。

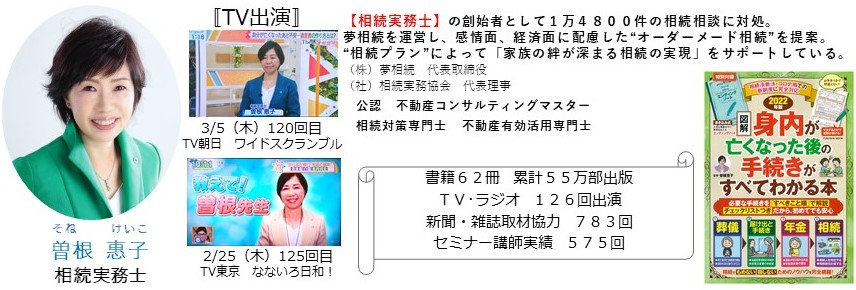

コラム執筆