夢相続コラム

弊社の活動内容や日々のできごと、お知らせなどをお伝えします

【相続の基礎知識】相続税の税額控除

2017/09/11

ある条件に当てはまっている場合、相続税が控除されることがあります。

それに対して、相続税が加算される項目もあります。

本記事では、相続税の税額控除と加算項目について解説します。

相続税の税額控除には6種類ある

相続税における税額控除は6種類あり、適用すれば税額から控除されます。

1. 配偶者控除(配偶者の税額軽減)

①配偶者が相続する割合が法定相続分以下の場合は、相続税はかかりません。

②配偶者が相続する財産が1億6000万円以下の場合は、相続税はかかりません。

ただし期限内(10カ月以内)に遺産分割協議を完了させて、相続税の申告と納付を済ませておかなければなりません。

配偶者の税負担を軽減するため、最も節税効果の高い控除となっています。

2. 未成年者控除

未成年者が20歳に達するまでの年数1年につき10万円が控除されます。

10万円×(20歳-相続開始時の年齢)=未成年者控除額

3. 贈与税額控除

相続開始前3年以内の贈与財産は、相続税の対象として加算されますが、贈与税をすでに払っている場合は相続税から控除できます。

4. 障害者控除

①一般障害者の場合は、対象者の年齢が満85歳になるまでの年数1年につき10万円が控除されます。

10万円×(85歳-相続開始時の年齢)=一般障害者控除

②特別障害者の場合は、対象者の年齢が満85歳になるまでの年数1年につき、20万円が控除されます。

20万円×(85歳-相続開始時の年齢)=特別障害者控除

5. 相次相続控除

10年以内に2回以上の相続が続いたときは、前回の相続にかかった相続税の一定割合を、今回の相続税額から控除できます。

6. 外国税額控除

海外に財産がある場合、外国で日本の相続税に当たる税金を払うこともあります。

そうした場合は、外国で払った税金分を、日本の税金から差し引くことができます。

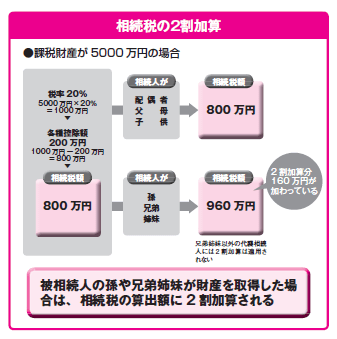

孫や兄弟姉妹が相続人の場合相続税の2割加算になる

被相続人の配偶者や一親等の血族(父母や子供)以外の者が財産を取得した場合は、算出税額にその2割を加算するというものです。

たとえば、被相続人の孫や兄弟姉妹が財産を取得した場合は、その算出税額が2割増しになります。

養子になっている孫も同様に加算の対象です。

ただし、兄弟姉妹以外の代襲相続人(被相続人より先に亡くなった相続人に代わって相続する相続人)には、2割加算は適用されません。

今回は、相続税の控除について解説しました。

相続税にはさまざまな控除がありますが、税額控除が適用されるのは、相続税の申告期限内に申告と納付が完了している場合のみであることに注意してください。

今回のキーワード 配偶者控除

配偶者控除を受けるためには、「婚姻届が出ている法律上の配偶者であること」「相続税の申告期限までに、相続人・包括受遺者間で遺産分割が確定していること」という2つの条件を満たさなければならない。

今回のポイント

・相続税の税額控除には、配偶者控除や未成年者控除など、6種類ある。

・最も節税効果が高いのが配偶者控除で、税負担を軽減する目的がある。

・孫や兄弟姉妹が財産を取得した場合は、算出税額が2割増しになる。

- 関連書籍 : 『図解でわかる 相続税を減らす生前の不動産対策』

- セミナー : 夢相続の相続対策セミナー日程一覧

- 無料ダウンロード資料 : 生前に取り組んでおきたい不動産の節税策