夢相続コラム

弊社の活動内容や日々のできごと、お知らせなどをお伝えします

【遺産分割】納税後の二次相続までトータルで考え財産を分ける

2017/12/13

相続は立て続けに起こり得る

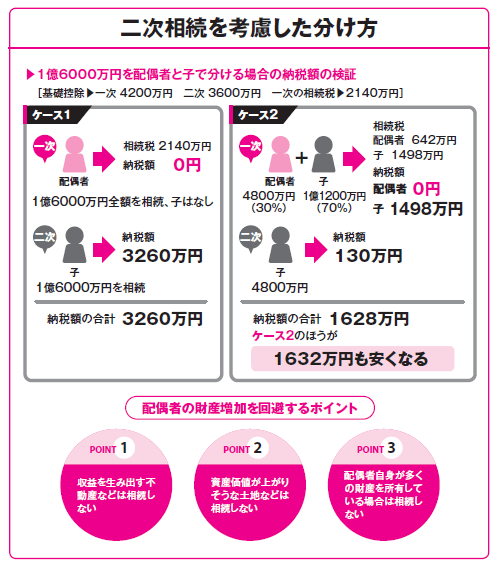

配偶者の税額軽減の特例を活用すれば、配偶者の税負担を軽減し、多くの財産を残すことができます。しかし、配偶者が相続した財産については、次にその配偶者が亡くなったときには相続財産として課税対象となります。 二次相続では当然、配偶者の税額軽減の特例は活用できなくなります。また、一次相続のときに比べて法定相続人が1人少なくなりますので、その分基礎控除額が減り、相続税額は大きくなります。

よって、一次相続、二次相続における財産の分割の仕方とトータルの相続税額を計算し、 比較することで、相続税が少なくなる分け方を選択することが大切です。

特に配偶者の年齢を考えると近いうちに二次相続の発生を想定しなければならない場合は、配偶者には財産を分けずに、子どもたちで取得する方法もあるでしょう。その際も 相続税額を確認してから、遺産分割を決めるのが無難といえます。

配偶者が相続したほうがいい財産とは

一次相続、二次相続のトータルの相続税額を減らすことを目的とすると、一次相続では 配偶者の税額軽減の特例を最大限に利用して納税を最小限に抑え、その上で、配偶者自らが財産の評価を下げるなど節税対策に取り組めば、二次相続でも相続税を減らすことができます。

たとえば、配偶者が一次相続で取得した預貯金を、生前贈与によって子どもに前渡ししておくというのも、1つの方法です。

また、不動産や金融資産の価値が将来的に 変動する可能性を踏まえ、一次相続では「将 来的に値下がりが予想される不動産」を取得する方法も考えられるでしょう。配偶者の税 額軽減の範囲内で取得しておき、二次相続が発生したときに値下がりしていれば、課税財産が減少していることになり、相続税額も抑えられるというわけです。

この考え方とは逆に、「収益を生み出す不動産などは、配偶者が相続しない」「資産価値が上がりそうな土地などは、配偶者が相続しない」という選択もあり得るでしょう。ただし、配偶者が生活していく上での資金の確保も忘れてはいけません。どういう方法が適切であるかは、配偶者の年齢や体調、相続人の状況、財産の状況などによって選択していくことになります。

今回のキーワード 基礎控除額(きそこうじょがく)

基礎控除は、相続税の納税者に無条件で適用される控除を指す。 相続税には基礎控除額が大きいという特徴があり、「3000万円+600万円×法定相続人の人数」(配偶者と子ども2人の場合4800万円)が基礎控除額となる。

今回のポイント

・一次相続、二次相続トータルで節税できる対策を検討する。

・配偶者の財産増加を回避する分割を考える。

・不動産や金融資産は将来的な価値の変動があるので注意する。

- 関連書籍 : 『図解でわかる 相続税を減らす生前の不動産対策』

- セミナー : 夢相続の相続対策セミナー日程一覧

- 無料ダウンロード資料 : 相続後にできる節税策のポイント【納税編】