夢相続コラム

弊社の活動内容や日々のできごと、お知らせなどをお伝えします

【相続税対策!土地活用で財産を残せ】不動産の活用で大きく節税する⑨

2019/04/18

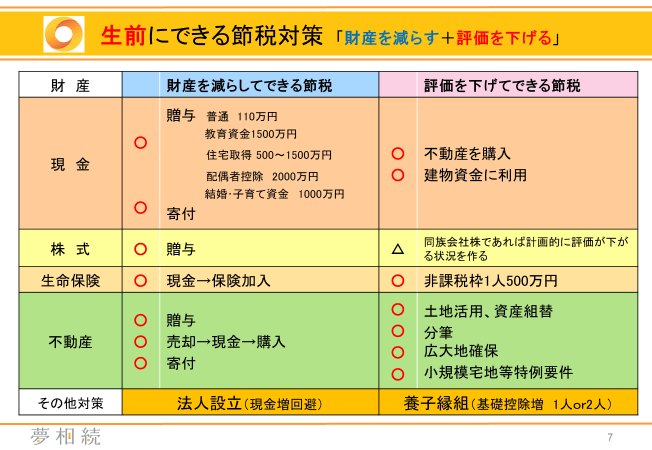

節税は「財産を減らすこと」+「評価を下げること」の組み合わせ

相続税は累進課税で、課税額が高くなるほど税率も高くなる仕組みです。財産が多くなれば、相続税率も高くなり、財産が少なくなれば、相続税率も低くなるということです。よって、相続税を減らすためには、「財産を減らすこと」と「評価を下げること」を考えればよいということになります。

相続税を節税するため、「財産を減らすこと」は、「贈与」が代表格です。

「贈与」というと現金の贈与を思い浮かべる人が多いとことでしょう。現金贈与は手軽にできるので、多くの人が実行している節税対策だと言えます。しかしながら、贈与税の基礎控除は年間110万円しかなく、まとまった節税効果は得られません。

現金よりも大きな節税効果が期待できるのは、「不動産の贈与」です。不動産のうち土地は時価の80%とされる路線価で評価し、建物は時価の半分程度の固定資産税評価で贈与をしますので、正味価値よりも低い価格で贈与できるメリットがあります。

次に「評価を下げる」ことが、節税対策になります。

「評価を下げる」ことの代表格は「不動産」の評価です。

不動産のうち、土地の評価額は、「路線価×面積」で算出されますが、この「路線価」は、その土地が所在する地域においてもっとも利用効率が高い土地の1㎡あたりの時価を表しています。しかし、土地は、たとえ同じ「路線価」のついている道路に接しているとしても、その形状等は個々に違いがあり、評価する土地には何らかのマイナス要因を含んでいることがあります。必ずしも「路線価×面積」が適正な評価とはならないのです。

こうした状況を正確に判断するには、土地の現地調査をし、マイナス要因を把握することによって、土地の評価額に反映させます。これが評価減につながります。

また、「地積規模の大きな宅地の評価」に該当する場合は、評価が下がります。地積規模の大きな宅地の評価とは、「規模格差補正率」を算出して計算する評価方法で、土地の形状と地積の大きさを考慮した評価になります。

今までの広大地評価よりは減額率は小さくなりますが、区画整理、都市計画道路、高圧線下などの特殊事情により土地の利用を制限されていることがあれば、マイナス要因として評価減することができます。

さらに、「評価を下げる」ことは、「土地を貸す」(貸地)、賃貸住宅を建てる(貸家建付地)を創り出すことでも実現します。

現金を不動産に替えることでも評価が下がりますので、節税対策になります。

続きは、次のコラムにてご説明します。

更新をお楽しみに。

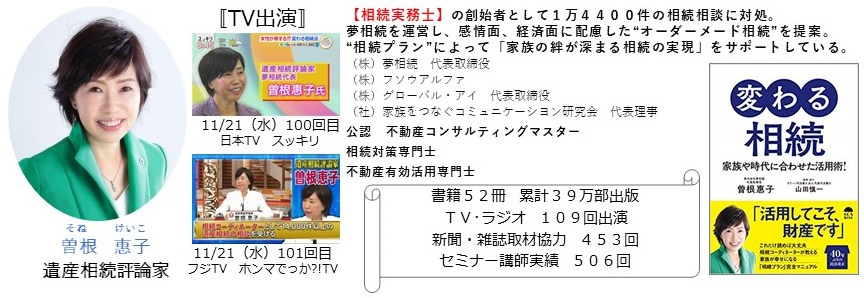

コラム執筆

こちらのコラムの内容が詳しく書いてある『相続税対策!土地活用で財産を残せ』は

こちらからもご購入いただけます。

お客様に合わせた不動産での資産運用コーディネートもご提供しています。