夢相続コラム

弊社の活動内容や日々のできごと、お知らせなどをお伝えします

【相続税を減らす生前の不動産対策】「現金編」老後の現金って本当に必要?

2019/08/08

【現金編】老後の現金って本当に必要?高齢になると使えない

●相続税を払うための現金にも課税され減ってしまう

多くの方は、自分たちは節約しても子供や孫に「現金」を残すために長年に渡り、コツコツと貯金をし、何千万円も残してこられました。中には1億円以上も貯めてきた方もおられ、「相続税がかかっても現金があるから払えるので安心だ」と言われます。

けれども、今や預金の利息で生活費になるのは夢の話で、ほとんど受取利息は期待できません。そればかりか、相続になると貯めてきた現金に課税をされるのです。

預貯金は、金融機関に預けてある残高がそのまま財産評価となり、亡くなったら1円も減らすことはできません。そうなると、現金のままでは、節税できないため、残してきた預貯金は、相続税の納税のために減ってしまうのです。

●老後は老人ホームの費用が必要になるか?

預貯金を残してあるのは、相続税の納税のことばかりではなく、「老後は子供たちの世話にはならずに、老人ホームに入るための入所金にする」という方も多いのです。高級な有料老人ホームに入るには、何千万円もの利用権が必要なところもあります。

しかし、最近では老後の住まいの選択肢が増えてきました。例えば、高齢者賃貸住宅であれば、入居する際に数百万円の保証金を払えばよく、何千万円ものまとまったお金は必要ありません。毎月の費用も家賃と食費、管理費などで20万円以内ですので、老後の住まいのためにまとまったお金を残しておく必要はないとも言えます。

●認知症になり後見人をつけると対策できない

生前の相続対策をするには、必ず本人の決断が必要です。意思決定があってこそ、預金の引きだし、解約、不動産の売却、購入、活用、融資などが進められるのです。身体は元気でも意思能力が低下すると、認知症と判断され、契約などができなくなりますので、対策は早めに取り組む必要があります。

親が認知症になると、後見人を立てなければいけないと思い、多くの方は後先を考えずに手続きをされることがあります。ところが、後継人は「財産の管理」が主な業務です。後見人は、相続税を減らす節税対策は、本人のためにならないと判断しますので、一切、実行することができなくなります。

認知症の症状は幅広く、疑わしい場合でも、本人の意思や希望や状態を見極めながら、必要な対策をされることをお勧めします。家族に争いがなければ、慌てて後見人を立てる必要はないと言えるのです。

【事例】高齢者賃貸住宅で快適に暮らすTさん まとまったお金は不要だった

Tさんは80歳。70代の妻から先に体調を崩し、Tさんが介護をしてきましたが、車いす生活になってしまいました。そのため、妻は介護施設に入所しましたが、介護保険が出るので、持ち出しはありません。その後、妻は2年で亡くなってしまいました。

そうして、自宅は、Tさんと息子の2人暮らしになりました。息子はまだ30代で、仕事が忙しく、独身です。Tさんは、息子の負担にはなりなくないと思い、高齢者の賃貸住宅を探して転居しました。

食事や身の回りのサポートをしてもらえて、普段はボランティアや協会のことで動き回ることができ、とても快適な生活を送っています。賃貸住宅と食費などの費用は20万円に納まる範囲のため、年金で十分賄える金額です。

このままでは、お金は減らずに相続税が増えるばかりですので、なんとかしたいと相談に来られました。できるだけ息子が維持しやすい財産にして、残していきたいと言うご希望でしたので、区分マンションの購入をお勧めしました。

妻や自分の経験から、老人ホームに入るにも、まとまったお金は必要がないとわかりましたので、有効な節税対策に使うことで、評価が下がりました。

[対策前財産評価8400万円 相続税760万円]※平成27年度より

| 不動産 | 2900万円 土地2500万円 建物400万円 |

| 預貯金 | 4000万円 |

| 株 | 1000万円 |

| 生命保険 | 500万円 |

| 合計 | 8400万円 |

| 基礎控除 | 3600万円 |

| 相続税 | 760万円 ・・・小規模宅地特例適用 370万円 |

①預貯金を不動産に △4000万円→+1200万円の評価に変わった

[対策後 相続財産 5600万円 相続税250万円]

【節税額】510万円 ・・・ 小規模宅地等特例、配偶者の特例を適用すれば0円

弊社では様々なプランをご用意しております。

お気軽にお問い合わせください。

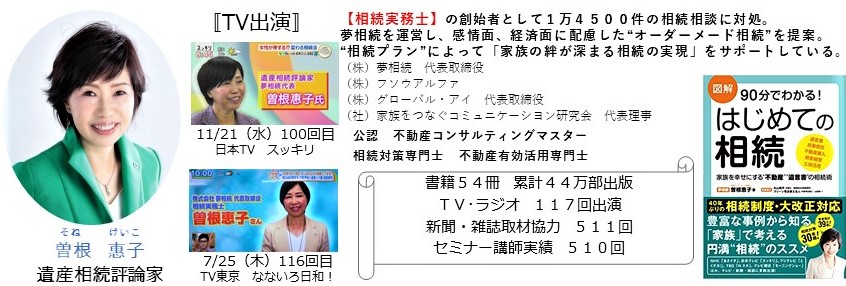

コラム執筆